Cuadro de amortización de hipoteca: simulador online

El cuadro o tabla de amortización de tu hipoteca es un documento que te permite saber cuánto pagarás cada mes en cuotas, intereses y capital.

Obtén gratis el cuadro de amortización con el simulador de HelpMyCash y descubre otros trucos que te ayudarán a calcular la hipoteca.

Simulador de tabla de amortización de la hipoteca

¿Quieres saber cómo será la tabla de amortización de tu hipoteca? Puedes averiguarlo con este simulador de HelpMyCash. Para conseguir el cuadro solo nos tienes que indicar unos datos, hacer clic sobre el texto "¿Quieres saber cuánto pagarás cada mes?", que encontrarás al final de la calculadora, e indicarnos tu correo electrónico.

Desde HelpMyCash te mandaremos un informe gratuito con los cálculos de la hipoteca y su cuadro de amortización.

Consigue una hipoteca con las mejores condiciones

Te ponemos en contacto con un experto hipotecario. Analizará los detalles de tu caso y buscará las mejores hipotecas para ti.

¿Qué es el cuadro de amortización de una hipoteca?

El cuadro o tabla de amortizaciones de una hipoteca es un documento en el que se indican todos los pagos que tendrás que hacer para devolver el préstamo al banco. Ahí encontrarás el importe de cada cuota mensual y los elementos de los que se compone cada una. Esta es la información que aparece en una tabla de amortización:

El calendario de reembolso. Es el número de meses que necesitarás para devolver el dinero al banco.

El importe de la cuota. Es lo que pagarás cada mes para liquidar la hipoteca. Cada cuota se compone de capital y de intereses.

Intereses en cada cuota. Es lo que te cobra el banco por prestarte su dinero. Se incluyen en la cuota, junto al capital.

Capital en cada cuota. Es el dinero prestado que le devuelves al banco cada mes al pagar las cuotas.

Capital pendiente tras cada cuota. Es el dinero prestado que debes al banco después de haber pagado cada mensualidad.

Las cuotas que aparecen en la tabla de amortización se calculan bajo la hipótesis de que se aplica un interés fijo para todo el plazo. Si tu hipoteca tiene un interés variable, ese cuadro solo te sirve para saber qué mensualidades pagarás hasta que se revise el contrato.

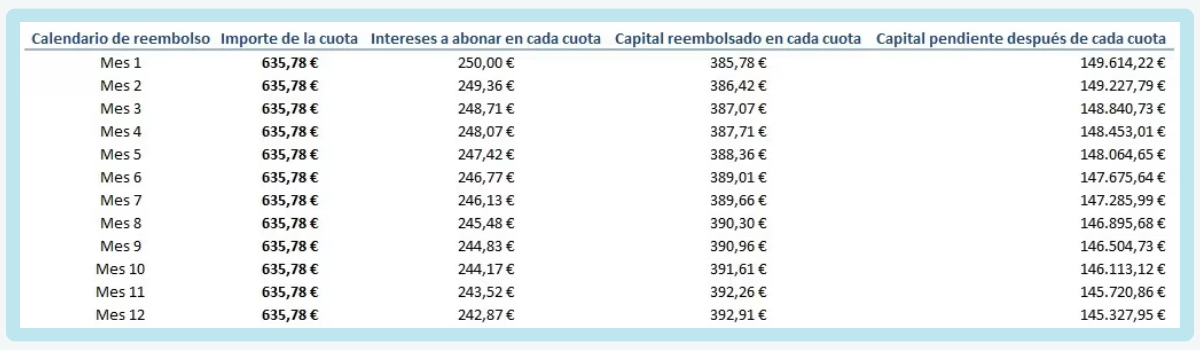

Ejemplo de cuadro de amortización

Pongamos, por ejemplo, que quieres comprar una casa de 187.500 euros y aportas unos ahorros de 27.500 euros. Este sería tu calendario de pagos durante el primer año si contrataras una hipoteca de 150.000 euros, con un plazo de 25 años y un interés fijo del 2%:

Fuente: elaboración propia

Como puedes ver en el cuadro, lo que pagas en intereses es más alto al principio y va bajando a medida que avanza el plazo. Esto es así por el sistema francés, que es el método que se usa en España para calcular la amortización de las hipotecas. Con este sistema, empiezas pagando más en intereses y acabas pagando más en capital.

La tabla de amortización de tu hipoteca se modificará si devuelves parte del importe pendiente por adelantado: se reducirá el capital pendiente y podrás elegir entre una reducción de cuota o de plazo. Te lo explicamos en nuestra página sobre la amortización anticipada.

Cómo pedir el cuadro de amortización de la hipoteca al banco

El cuadro de amortización que puedes conseguir con nuestro simulador, eso sí, es orientativo. La tabla oficial solo la tendrás en tu poder cuando te la entregue tu banco. Aquí te explicamos cómo conseguirla dependiendo de si ya has contratado el préstamo o no:

Antes de contratar la hipoteca: si aún te encuentras en el proceso de solicitud del préstamo hipotecario, el banco debe adjuntarte la tabla de amortización de la hipoteca en la FEIN. La FEIN es un documento que la entidad te entrega después de aprobar tu petición y que contiene las condiciones de su oferta final.

Después de contratar la hipoteca: si ya has contratado la hipoteca y quieres saber en qué punto te encuentras de su devolución, puedes pedir el cuadro de amortización en la oficina de tu banco o descargar la tabla en tu banca online.

Si tu banco no quiere entregarte el cuadro, puedes interponer una reclamación a través de su Servicio de Atención al Cliente para que te lo haga llegar, porque tienes todo el derecho a recibirlo.

Ventajas de usar un simulador de cuadro de amortización

Un simulador de cuadro de amortización no solo te ayuda a calcular la cuota mensual de tu hipoteca, sino que te ofrece una visión completa de cómo evolucionará tu préstamo a lo largo del tiempo. Utilizarlo antes de contratar o durante la vida del préstamo puede marcar la diferencia entre tomar decisiones financieras a ciegas o con un objetivo.

Ayuda a planificar tus pagos

Conocer de antemano cuánto pagarás cada mes, cuánto de esa cuota corresponde a intereses y cuánto al capital pendiente, te permite organizar mejor tu economía. Gracias al simulador, puedes anticipar momentos clave, como subidas de cuota o bajadas del euríbor, y prepararte para ellos con tiempo.

Puedes ver cómo afecta una amortización anticipada

El simulador también permite simular amortizaciones anticipadas, es decir, pagos extra que haces para reducir tu deuda. Podrás ver al instante si te conviene más reducir el plazo del préstamo o la cuota mensual, y cuánto podrías ahorrar en intereses con cada opción. Es una herramienta muy útil para quienes planean destinar ahorros a su hipoteca.

Amortizar anticipadamente una hipoteca puede ser una excelente forma de ahorrar dinero si tienes capacidad económica para hacerlo. Esta operación reduce los intereses totales del préstamo, ya que disminuye el capital pendiente antes de tiempo. Al hacerlo, puedes optar por reducir la cuota mensual o acortar el plazo del préstamo. Un simulador de cuadro de amortización te permite ver de forma clara cómo afectaría esta decisión a tu hipoteca y cuánto podrías ahorrar, ayudándote a elegir la opción que más te convenga según tus objetivos financieros. Puedes consultar más información sobre la amortización anticipada en esta página.