¿Cuáles son los principales bancos de España?

En España hay más de cien bancos y cajas rurales y miles de oficinas. ¿Cuáles son los mejores bancos de España? Y, lo más importante, ¿cuál es el mejor para ti? En HelpMyCash te explicamos qué bancos operan en España, cómo esoger uno y todo lo que necesitas saber sobre el sistema bancario de nuestro país.

¿Cuáles son los mejores bancos de España?

Para descubrir cuál es el mejor banco para ti, lo primero que tienes que preguntarte es qué necesitas. Ten en cuenta que el mejor banco de España para ti será el que te ofrezca los productos y servicios que estás buscando y te cobre menos por ellos.

Si solo estás buscando una cuenta y una tarjeta, seguramente tu principal preocupación sean las comisiones. A continuación, puedes comparar los bancos con las mejores cuentas gratuitas de España.

- Llévate hasta 250€ netos de regalo si traes tu nómina

- Cuenta online sin comisiones y sin condiciones y tarjeta gratuita ideal para viajar (sin comisiones en el extranjero)

- Saca dinero gratis con tu tarjeta cuando viajes fuera de España

- Paga sin comisiones en cualquier divisa en todo el mundo

- Transferencias inmediatas gratis, Bizum y Apple Pay, Google Pay y Samsung Pay

- Puedes abrir tu cuenta con hasta 5 titulares

- Llévate hasta 500€ al domiciliar tu nómina o tu pensión o, si lo prefieres, un interés del 2% TAE el primer año para un saldo de hasta 50.000€. ¡Escoge la promoción que más te guste!

- Cuenta 100% online sin comisiones y sin condiciones

- Tarjetas de débito y crédito gratis

- Hasta un 4% de descuento en gasolineras Galp

- Solo para nuevos clientes

- Rentabilidad de hasta el 2,50% TAE para un saldo de hasta 150.000€. Llévate hasta 3.705€. ¡Rentabilidad garantizada hasta el 31 de octubre!

- Cuenta online sin comisiones. Una de las cuentas con IBAN español más rentables

- Tarjeta de débito gratis

- Transferencias inmediatas gratis

- Descuentos en compras

- 17.000 cajeros gratuitos en toda España para retirar a débito

- Solo para nuevos clientes. ¡Hasta 5 titulares!

- Cuenta corriente 100% online sin comisiones de mantenimiento, administración y cancelación

- Descuentos Open (Iberia, Booking...)

- Tarjeta de débito gratis

- 6.000 cajeros de Banco Santander en España y 30.000 en todo el mundo a débito gratis

- Hasta 5 titulares

- Consulta condiciones

- Llévate hasta 400€ por traer tu nómina o pensión desde 600€ y dos recibos mensuales. ¡Promoción válida hasta el 30/09/2025!

- Cuenta online sin comisiones ni condiciones. Ábrela donde quieras cuando quieras

- Tarjetas de débito y crédito sin comisión de emisión ni mantenimiento

- Más de 30.000 cajeros Santander en el mundo

- Bizum y transferencias sin comisión

- Llévate una rentabilidad del 2,25% TAE si eres nuevo cliente y activas Bizum

- Cuenta online con IBAN español sin comisiones ni requisitos

- Ideal para viajar: saca dinero gratis 2 veces al mes en cualquier cajero de la eurozona

- Sin comisión por pagar con tu tarjeta en otra divisa

- Tarjeta de débito virtual gratuita con descuentos

- Bizum y transferencias inmediatas gratis

- ¡Promoción! Llévate 10€ de bienvenida

- Cuenta sin comisiones de gestión ni de mantenimiento (0% TAE 0% TIN) con IBAN español y tarjeta gratis ideal para viajar

- ¡Novedad! Ya puedes enviar dinero por Bizum

- Saca dinero en todo el mundo gratis y paga en otras divisas con un tipo de cambio competitivo

- Consigue una rentabilidad del 1,25% TAE con la cuenta de ahorro asociada

- Consigue puntos para canjear por Avios para viajar

- Llévate 300€ si domicilias tu nómina y activas Bizum. ¡Solo hasta el 02/07/25!

- Obtén un 2% TAE hasta 20.000€

- Recupera el 3% de tus recibos de luz y gas

- Oferta para nuevos clientes: sin condiciones ni comisiones

- Tarjetas de débito y crédito gratuitas

- Cuenta online con tarjetas de débito y crédito gratis

- Consigue una rentabilidad del 1% TAE en tu cuenta de ahorro

- ¡Novedad! Paga en cualquier divisa sin comisiones y saca dinero en cualquier cajero fuera de la UE gratis

- Protección antifraude para compras online (recupera tu dinero si haces una compra y no la recibes)

- 2 días de descubierto gratis

- Sin comisiones si domicilias tu nómina o recibes ingresos recurrentes de al menos 700€ al mes

- Cuenta nómina sin comisiones

- Recupera el 2% de las compras que hagas con la tarjeta de crédito el primer año sin límite

- Tarjeta de débito supersegura sin comisiones

- Adelanta tu nómina cuando lo necesites

- Servicio Cambio de Banco gratis (y sin hablar con tu otro banco)

- Equipo de expertos disponible para cuando lo necesites

- Solo para nuevos clientes

¿Cuántos bancos hay en España?

En España hay 46 bancos (datos de enero de 2025). Además, hay un par de cajas de ahorro, decenas de cooperativas de crédito, conocidas como cajas rurales, y un buen puñado de bancos extranjeros, así que tienes muchas opciones para escoger.

¿Cómo han evolucionado los bancos hasta 2025?

Desde la crisis de 2008, el sistema bancario español ha cambiado mucho. Por un lado, el número de entidades se ha reducido considerablemente debido a las fusiones que ha habido y, por el otro, han entrado en escena las fintech.

Durante la última década ha habido muchas fusiones en España. Algunas, como la de Bankia y CaixaBank en 2021, fueron muy sonadas, por la cantidad de clientes que involucraban. Precisamente, CaixaBank es uno de los bancos con más experiencia en este tema. En 2012 absorbió Banca Cívica, que era el resultado de la unión de un buen puñado de cajas, y ese mismo año se comió el Banco de Valencia. Otra entidad con una amplia trayectoria en este sentido es BBVA. En 2012 absorbió Unnim y en 2014, Catalunya Banc.

No hay que olvidar que, en 2017, Banco Santander compró por un euro el Popular, que por aquel entonces era uno de los bancos más grandes de nuestro país. Sin duda, es una de las fusiones de las que más se ha hablado, por el número de afectados que dejó (accionistas principalmente).

Las fusiones más recientes han sido la de Unicaja y Liberbank, durante la segunda mitad de 2021, y la de Targobank y Abanca, en 2023.

Con las fintech en el terreno de juego y ganando adeptos, la banca tradicional no ha tenido más opción que subirse al barco de la innovación y avanzar en su proceso de digitalización. Esto ha dado un vuelco al panorama financiero español.

Para empezar, durante los últimos años se ha disparado el uso de la banca online, incluso en los bancos de toda la vida. Al mismo tiempo, al potenciar los canales digitales, los bancos han reducido mucho el número de oficinas con el objetivo de reducir costes, algo que ha perjudicado sobre todo a las personas mayores, que no se defienden bien por Internet.

Por otro lado, que el sistema bancario se haya digitalizado significa que ahora se puede realizar casi cualquier movimiento de forma digital.

¿Cuáles son los principales bancos en España?

Hay muchos bancos en España. Algunos son empresas gigantes, con millones de clientes repartidos por todo el mundo, mientras que otros son más pequeños y tienen sus clientes concentrados en ciertas regiones. Banco Santander, BBVA y CaixaBank son los bancos más grandes de España. Pero hay muchos más: Banco Sabadell, Bankinter, Unicaja, Abanca, Kutxabank, Cajamar o Ibercaja. Eso sí, independientemente de su tamaño, todos los bancos tienen la misma licencia, están supervisados por el Banco de España y están obligados a cumplir las mismas normas.

Además de los bancos de toda la vida, hay más tipos de bancos en España:

Los bancos online también tienen una licencia bancaria, cumplen las mismas normas que los bancos tradicionales y tienen los mismos mecanismos de seguridad. Pero, a diferencia de los bancos de toda la vida, estos no tienes sucursales y toda la comunicación entre tú y el banco es a distancia (por teléfono, por e-mail, por chat...).

Además, los bancos online suelen ser más ágiles, más transparentes, más baratos y más modernos. En cualquier caso, hoy en día, la banca online ha cogido tanta fuerza que incluso los bancos de toda la vida te pemiten hacerlo casi todo por Internet.

¿Qué bancos online hay en España?

- ING

- WiZink

- Imagin (perteneciente a CaixaBank)

- EVO Banco (perteneciente a Bankinter)

- Openbank (perteneciente a Banco Santander)

- ActivoBank (perteneciente a Banco Sabadell)

- Pibank (perteneciente a Banco Pichincha)

Los neobancos son los bancos más modernos que hay ahora mismo. Son 100% digitales, son transparentes, no tienen costes ocultos y ofrecen una experiencia online mejorada. Entonces, ¿son bancos online? La diferencia con los bancos online es que los neobancos tienen un espíritu más innovador y llevan la tecnología en su ADN. Digamos que aprovechan los avances tecnológicos para mejorar sus productos, ofrecer un servicio más ágil y una experiencia online más moderna.

Algunos neobancos son 100% móviles y todos sus productos se gestionan por una app.

Además, no todos los neobancos tienen licencia bancaria, aunque sí cuentan con autorización para comercializar cuentas y tarjetas y tienen mecanismos para proteger tu dinero, y su oferta de servicios suele ser más limitada que la de los bancos tradicionales.

Por otra parte, los neobancos cobran comisiones muy bajas en servicios que los bancos tradicionales o los onlines suelen cobrar más como en las transferencias internacionales o en los reintegros en el extranjero.

¿Qué neobancos hay en España?

- Revolut

- N26

- MyInvestor

- Bunq

- Bnext

- Wise

- Nickel

- Monese

- Vivid

Sí, existen, pero solo quedan dos. Las cajas de ahorro son entidades de crédito con libertad para realizar operaciones financieras al igual que el resto de los bancos. Tienen finalidad social, pero actúan con criterios de mercado.

No todos los bancos de España son españoles. Algunos son extranjeros. De hecho, algunos de los bancos más famosos de nuestro país, en realidad, no son de aquí. Un buen ejemplo es ING que, aunque lleva en España desde 1999, es de los Países Bajos. Eso sí, hay que diferenciar dos tipos de bancos extranjeros: los que tienen abierta una sucursal en España y los que no. A efectos práctivos, si te abres una cuenta en un banco de origen extranjero con sucursal en España, como ING, será como si abrieses una cuenta en un banco 100% español. No notarás ninguna diferencia, salvo que el FGD que protegerá tu dinero será de otro país de la Unión Europea, aunque tendrá las mismas garantías que el español.

Tienen IBAN español (ES)

Están sujetos al régimen fiscal español y no obligan a hacer ningún trámite extra con Hacienda (pagan intereses netos)

Están supervisados por el Banco de España y por el banco central de su país

Operan bajo la protección del FGD de su país (no del español)

¿Qué bancos extranjeros con sucursal en España hay?

- ING de Países Bajos

- Triodos Bank de Países Bajos

- N26 de Alemania

- Revolut de Lituania

- BFF Bank de Italia

- Renault Bank de Francia

¿Son solventes los bancos españoles?

No hay motivos para preocuparse por la solvencia de los bancos españoles. Así que puedes respirar. Después de la crisis del 2008, en la que algunas entidades bancarias quebraron, otras se fusionaron o fueron absorbidas, el panorama es estable.

El sistema bancario español está formado por bancos con una buena solvencia económica y con un reconocimiento internacional que los sitúa dentro de las mejores entidades mundiales.

¿Qué son los códigos bancarios?

Todos los bancos tienen una serie de códigos que sirven para identificarlos y cada uno tiene una función. Algunos, como el NIF, no necesitas saberlos para nada, mientras que el código de la entidad que otorga el Banco de España a cada banco o el BIC puedes necesitarlos en algún momento. Estos son los tres códigos principales de los bancos:

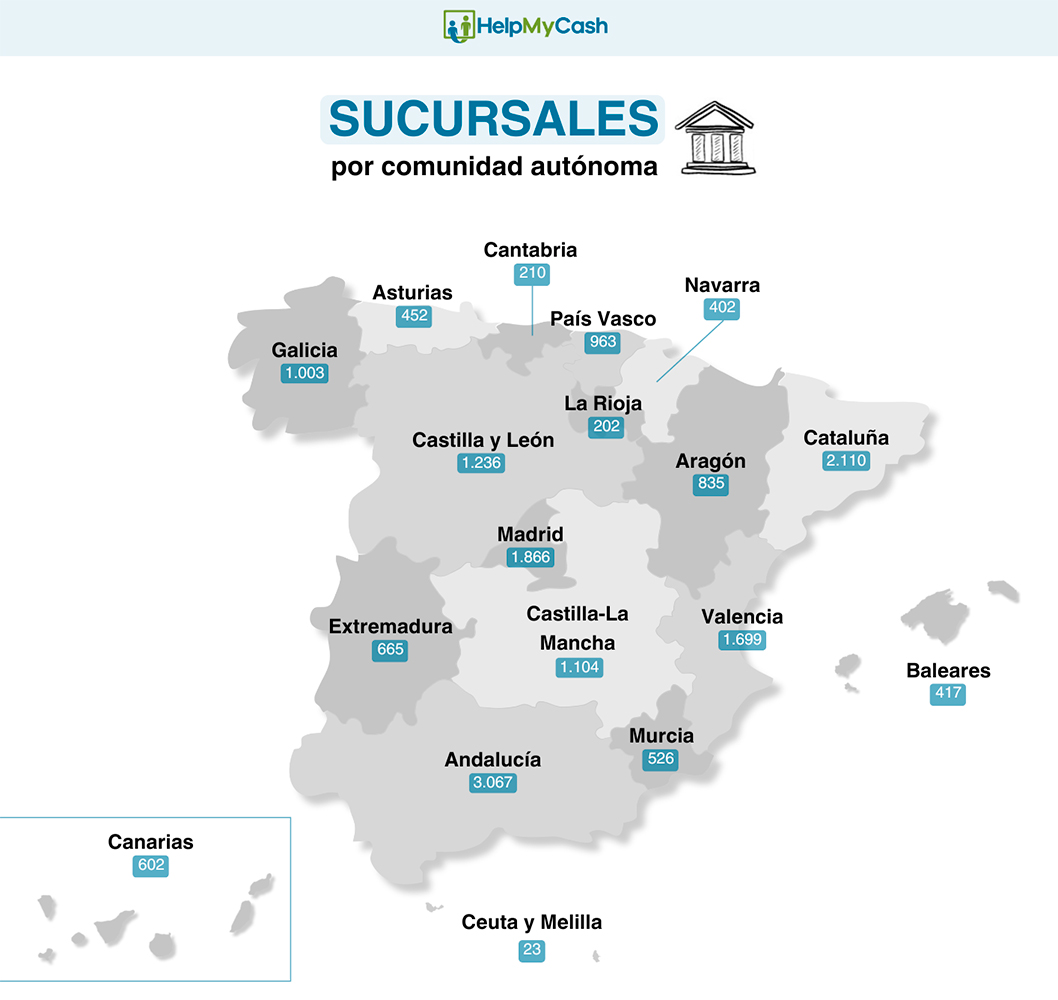

¿Cuántas oficinas tienen los bancos en España?

En España hay 17.382 sucursales bancarias.

* Datos de septiembre de 2024.

Entre septiembre de 2014 y septiembre de 2024, los bancos han cerrado 14.867 oficinas en España (el 46% del total), según los datos del Banco de España.

¿Cómo escoger un banco?

Antes de escoger un banco en España, te recomendamos que te fijes en lo siguiente:

¿Por qué deberías tener más de un banco?

Hay gente que es cliente de diez bancos distintos y hay otros que solo de uno. Quizá no haga falta tener una cuenta en diez entidades diferentes, pero en HelpMyCash siempre recomendamos ser cliente, como mínimo, de dos.

Por nuestra experiencia, creemos que tener dos bancos es la forma más eficiente de mantener una buena salud financiera, prevenir problemas, ahorrar dinero y aprovechar promociones.

8 situaciones en las que agradecerás ser cliente de más de un banco

Si falla la app y la web de tu banco y necesitas hacer una transferencia

Si te han robado o has perdido tu tarjeta y tu banco tarda dos semanas en enviarte una nueva

Si tu banco te bloquea tu cuenta y no puedes acceder a tu dinero, ni pagar con tarjeta, ni cobrar tu nómina, ni sacar dinero...

Si te roban los datos de tu cuenta o de tu tarjeta y el banco la bloquea temporalmente por seguridad

Si quieres separar tu dinero en varias cuentas para gestionar mejor tus ahorros

Si quieres rentabilizar tus ahorros y tu banco no te da una buena rentabilidad o si buscas un préstamo o una hipoteca mejor que la de tu banco

Si necesitas una cuenta compartida con otra persona, pero quieres mantener tu cuenta individual

Si te vas de viaje y tu banco te cobra comisiones por comprar en moneda extranjera o por retirar dinero

¿Cómo cambiar de banco?

Cambiar de banco es más fácil de lo que parece, sobre todo si lo único que te ata con tu entidad es una cuenta y una tarjeta. Solo tienes que abrir una cuenta en otra entidad, trasladar tu dinero, tu nómina y tus recibos y cerrar tu antigua cuenta. Cambiar la nómina, la pensión, los recibos o darte de alta en Bizum en otro banco es muy sencillo.

Lo más difícil es cambiar una hipoteca o un préstamo personal de entidad. Ahí el proceso se complica, pero eso no significa que no puedas llevarte tus deudas a otro banco.

¿Qué pasa si tu banco se fusiona... o quiebra?

En los últimos años, varios bancos se han fusionando para crear entidades más potentes y arreglar los problemas de rentabilidad del sector. ¿Cómo efactan las fusiones a los clientes? Estas son las consecuencias más habituales que surfrirías si tu banco fuese absorbido por otra entidad:

- Tu código IBAN cambiaría para adaptarse al código de la entidad que haya absorbido a tu banco

- La oferta de productos a los que tendrías acceso se modificaría

- Las condiciones de tus cuentas y de tus tarjetas podrían cambiar (el banco tendría que avisarte con dos meses de antelación)

- Las condiciones de tus depósitos se mantendrían iguales

- Las condiciones de tus préstamos personales y de tus hipotecas se mantendrían iguales y en ningún caso desaparecerían

- Podrían cerrar oficinas y quitar cajeros

¿Y qué pasa si el banco quiebra?

En ese caso, el banco desaparecería, a menos que el Estado lo rescatase o lo comprase otro banco. En el peor de los casos, el Fondo de Garantía de Depósitos se encargaría de devolverte el dinero que tuvieses en cuentas y depósitos, hasta un máximo de 100.000 euros. En cuanto a la deudas, lo más probable es que se las quedase otra entidad, en cuyo caso tendrías que seguir pagándolas igual, pero a otra compañía.

Todos los bancos que operan en España están obligados a formar parte del Fondo de Garantía de Depósitos (FGD). Esta institución tiene la finalidad de devolver a los clientes el dinero de sus cuentas y depósitos en el caso de que su entidad quiebre hasta 100.000 euros. Recuerda que el dinero que no esté en cuentas y depósitos, como fondos de inversión, planes de pensiones o acciones, no está garantizado por el FGD.

Esto también te puede interesar

Horario de los bancos

En España, el horario de los bancos suele ser de 8:00 a 14:30 h de lunes a viernes, aunque cada vez hay más bancos que abren por las tardes o, incluso, los sábados. Eso sí, debes saber que el horario no es el mismo para todos los trámites.

Banca privada

Si tienes más de 500.000 euros, puedes entrar en la banca privada, un servicio de aseoramiento personal para los clientes más pudientes. Tendrás un gestor que te aconsejará cómo invertir y cómo reducir el impacto fiscal sobre tu patrimonio.

Reclamar a un banco

¿Crees que tu banco se ha portado mal contigo? Puedes quejarte si quieres. El SAC de tu banco tiene 15 días hábiles para contestarte. Si no responde o no estás de acuerdo con su resolución, luego puedes elevar una queja al Banco de España.