¿Qué es la directiva PSD2 y cómo te afecta?

Quizá ya hayas oído hablar de la directiva europea PSD2, probablemente incluso tu banco te haya hablado de ella, pero ¿qué es exactamente?

Detrás se esconde la Directiva (EU) 2015/2366 de servicios de pago, una normativa europea que refuerza la seguridad de los pagos electrónicos en la UE, incluidos los pagos online y los pagos móviles, y regula el acceso a nuestros datos bancarios por parte de terceros.

¿Qué es la directiva PSD2?

La directiva PSD2, impulsada por la Comisión Europea, es la evolución de la primera normativa europea sobre servicios de pago, que data de 2007 y que sirvió como base para la llamada Zona Única de Pagos en Euros, que garantiza que los pagos en la moneda única entre países de la UE se gestionen igual. Ahora, la nueva PSD2 busca mejorar el mercado de los pagos electrónicos y se adapta a los tiempos modernos, ya que tiene en cuenta los pagos móviles y los pagos online.

La PSD2 no solo afecta a los bancos y cajas, sino también a los comercios online, a los usuarios y, como gran novedad, a dos nuevos actores que la nueva normativa pretende regular: los servicios de información sobre cuentas (AISP) y los servicios de inicio de pagos (PISP).

¿Para qué sirve la normativa PSD2?

La PSD2 armoniza el mercado europeo de los pagos electrónicos, refuerza los derechos de los consumidores y les permite dar permiso a otras empresas para que accedan a sus datos bancarios. Además, introduce nuevas medidas para fortalecer la seguridad de los pagos online, como la autenticación en dos pasos.

A grandes rasgos, la normativa PSD2 tiene los siguientes objetivos:

La PSD2 trata principalmente sobre dos bloques, el acceso a los datos bancarios de los consumidores por parte de terceros (otros bancos o compañías fintech) y los pagos electrónicos. Además, también agiliza los plazos para resolver conflictos entre consumidores y entidades.

Acceso a nuestros datos bancarios

Con la PSD2, gestionar nuestras finanzas personales va a ser más sencillo. La directiva busca abrir el mercado de la UE a nuevas empresas, entre ellas a aquellas que ofrezcan un servicio de información sobre cuentas (conocidas como AISP - Account Information Services Provider). Aunque este nombre te suene a chino, seguramente ya hayas oído hablar de estos servicios; los agregadores financieros son un ejemplo. De hecho, es probable que tu propio banco te lo haya ofrecido.

Pagos electrónicos

El otro gran bloque que regula la directiva PSD2 es el de los pagos electrónicos. En este sentido, la nueva normativa nos traerá las siguientes ventajas:

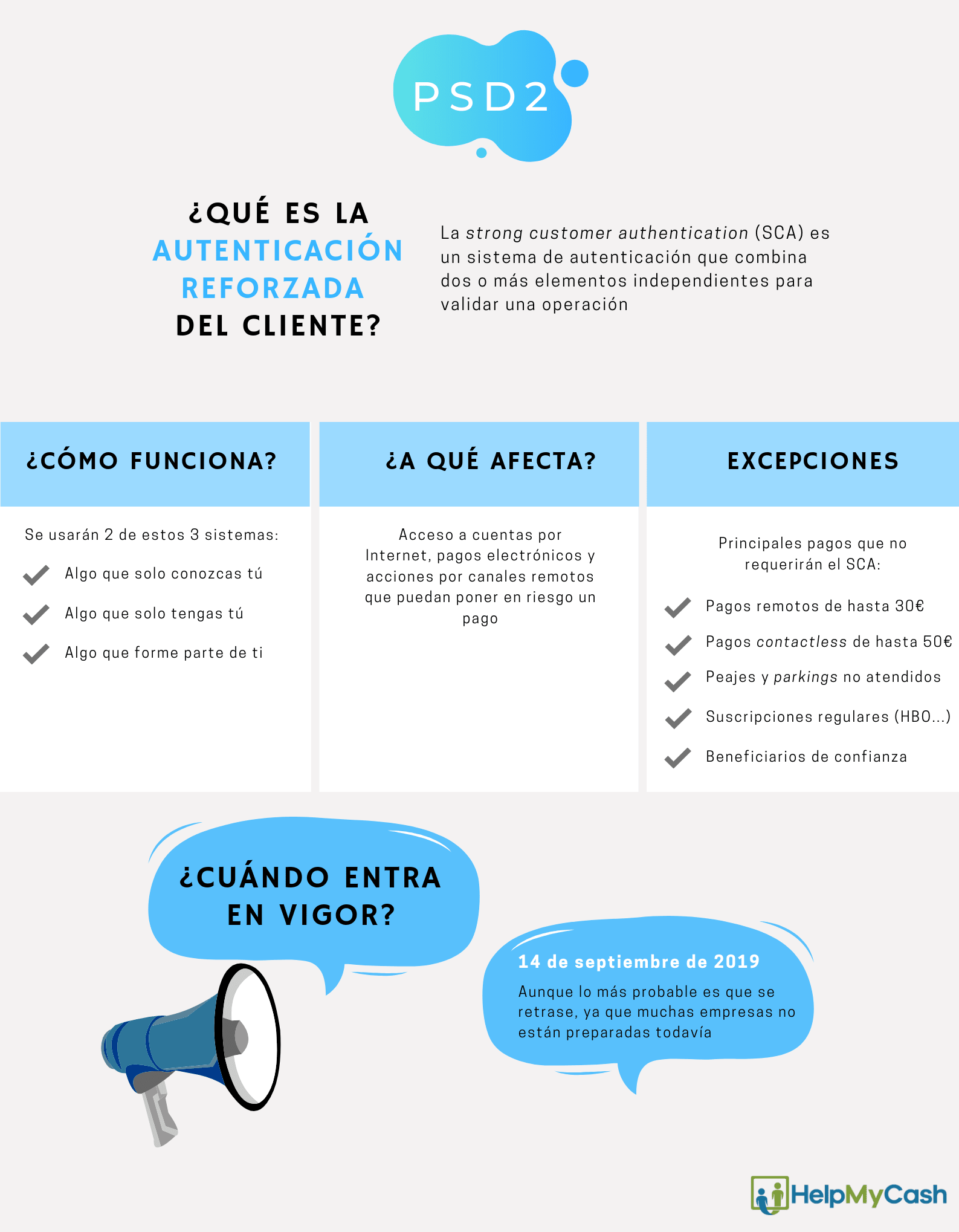

1- Más seguridad gracias a la autenticación reforzada

Probablemente, la entrada en vigor de la autenticación en dos pasos o autenticación reforzada del cliente (strong customer authentication - SCA), tal y como aparece en la directiva PSD2, sea una de las medidas estrella de la normativa o, como mínimo, una de las que más está dando que hablar. Y no solo porque cambia la forma de realizar nuestras compras por Internet o como accederemos a la banca online, sino porque supone un desafío tecnológico para el que muchos comercios todavía no están preparados.

Gracias a la nueva normativa, a la hora de validar un pago electrónico en un comercio o de consultar una cuenta en línea será necesario un sistema de doble autenticación, con el objetivo de reducir el fraude y hacer que nuestras transacciones sean más seguras. El sistema de doble autenticación obligará a usar al menos dos elementos de los tres propuestos por la normativa:

- Algo que solo conozcamos nosotros (elemento de conocimiento)

- Algo que solo tengamos nosotros (elemento de posesión)

- Algo que forme parte de nosotros (elemento inherente)

2- Menos responsabilidad para el usuario ante pagos fraudulentos

En caso de pagos no autorizados, nuestra responsabilidad se reduce de 150 a 50 euros. Hasta ahora, si perdíamos nuestra tarjeta y alguien la usaba sin nuestro consentimiento, los primeros 150 euros gastados hasta que notificábamos el incidente y cancelábamos la tarjeta corrían de nuestra cuenta. Ahora, con la PSD2, serán solo los primeros 50 euros.

3- Derecho a que nos devuelvan el dinero

Otro derecho que nos beneficia como consumidores y que añade la PSD2 es el “derecho al reembolso incondicional para débitos directos en euros”. En resumidas cuentas, cuando una operación de pago autorizada no especifique en la autorización el importe de la operación o dicho importe supere lo que podríamos esperar, teniendo en cuenta nuestra pauta de pagos anterior, tendremos derecho a que el proveedor de servicios de pago nos devuelva el dinero.

4- Adiós a los recargos por pagar con tarjeta

La PSD2 elimina los sobrecostes por pagar con tarjeta de crédito o de débito algo que, en realidad, hace tiempo que en España ya no se práctica. Antes era habitual que ciertos sectores, por ejemplo algunas compañías aéreas, cobrasen un extra por pagar con tarjeta, pero es algo que ya no se ve y menos ahora con la entrada en vigor de la nueva PSD2.

5- Pagos electrónicos más sencillos con los PISP

Otra de las grandes novedades de la PSD2 es la reducción de intermediarios a la hora de hacer una compra online, gracias a los servicios de inicio de pago, conocidos por sus siglas en inglés como PISP (Payment Initiation Services Provider).

Hasta ahora, al realizar un pago por Internet entraban en juego muchos actores: el comerciante, el banco, la plataforma de pagos y la compañía de la tarjeta (VISA, Mastercard…). Ahora, la comunicación podrá ser directa entre el comercio y el banco. Los PISP ofrecerán la tecnología necesaria para conectar los bancos con los comercios y permitirán que un comercio solicite directamente a nuestro banco que le transfiera el dinero que le debemos, siempre y cuando hayamos autorizado antes la operación.

6- Registro público de todas las instituciones de pago

La normativa refuerza las funciones de la Autoridad Bancaria Europea. Una de las novedades más interesantes es la creación de un registro público en el que aparecerán todas las instituciones de pago autorizadas, por lo que si desconfiamos de alguna, podremos comprobar si aparece en el registro.

Servicio de reclamaciones: respuesta en 15 días

La PSD2 establece que los proveedores de servicios de pago deben implantar procedimientos que sirvan para resolver las reclamaciones de sus usuarios. Según la normativa, el servicio de atención al cliente tendrá la obligación de resolver las quejas recibidas en un plazo máximo de 15 días hábiles y la respuesta deberá remitirse al cliente en papel o en otro soporte duradero si así lo pacta la empresa y el cliente.

No obstante, la PSD2 recoge la posibilidad de que, "en situaciones excepcionales", el plazo se alargue a 35 días hábiles. Eso sí, en ese caso el proveedor de servicios de pago tendrá que enviar al usuario una respuesta provisional en la que especifique por qué se ha retrasado la resolución de su queja e indique cuándo enviará la respuesta final.

La obligación de responder a las reclamaciones sobre servicios de pago en 15 días hábiles afecta no solo a los bancos, sino también a las compañías fintech.

¿Cuándo entra en vigor la PSD2?

La directiva entró en vigor el 12 de enero de 2016 y los estados comunitarios tenían hasta el 13 de enero de 2018 para transponerla.

En España, esta normativa ha llegado con un retraso de varios meses. El real decreto-ley que regula la implementación de la PSD2 entró en vigor el 25 de noviembre de 2018.

Acceder a la banca online, más complicado con la PSD2

Ahora que ya sabemos cuáles son los principales puntos de la directiva PSD2, vamos a centrarmos en un aspecto que afecta de lleno a los consumidores: el acceso a la banca online.

Hasta ahora, cuando queríamos acceder a nuestra cuenta corriente por Internet (desde la web del banco), solo necesitábamos introducir un usuario y una contraseña o, si lo hacíamos desde el móvil, recurrir a nuestra huella dactilar o al reconocimiento facial. Rápido y sencillo. Sin embargo, la directiva PSD2 complica este proceso. La autenticación reforzada, de la que hemos hablado más arriba, también afecta al acceso a la banca online, por lo que una vez entre en vigor la normativa (oficialmente el 14 de septiembre), se necesitará un paso extra para acceder a una cuenta corriente por Internet, con el objetivo de reforzar la seguridad.

El primer paso para acceder a la banca online seguirá siendo el mismo que hasta ahora: usuario (normalmente el DNI) y contraseña o identificación mediante huella o reconocimiento facial. En cuanto al segundo paso, la banca se ha decantado por dos soluciones:

-

Opción 1 (la más popular): código de validación recibido por SMS.

-

Opción 2 (la menos popular): notificación integrada en la aplicación del banco.

Sea cual sea la opción utilizada por el banco, a partir de ahora será imprescindible disponer de un smartphone para acceder a la banca online, ya que o bien se tendrá que recibir un código por SMS o bien aceptar una notificación integrada en la app del banco. No obstante, la mayoría de los bancos solo obligarán a introducir el segundo factor de autenticación la primera vez que se acceda a la banca online tras el 14 de septiembre y una vez cada 90 días.

SMS o 'app': ¿qué opción es mejor?

A falta de conocer la estrategia que seguirán todos los bancos con la entrada en vigor de la PSD2, las entidades españolas se han dividido entre aquellas que cumplirán el sistema de autenticación reforzada con el envío de un código por SMS y aquellas que obligarán a sus clientes a tener instalada la app del banco para recibir notificaciones. Pero ¿qué opción es mejor?

A simple vista, los SMS son la opción menos intrusiva para el cliente, ya que no le obliga a descargar ninguna aplicación, solo a informar a la entidad de su número de teléfono, algo que ya hacemos al contratar una cuenta corriente. Además, recibir un SMS es gratuito y cualquier teléfono móvil, por muy antiguo que sea, los acepta. Eso sí, se trata de un canal menos seguros que las aplicaciones.

Por el contrario, al obligar al cliente a descargar una app, se gana en seguridad, pero hay inconvenientes para el usuario:

- El smartphone debe soportar las últimas versiones de las aplicaciones bancarias, algo que no ocurre si es antiguo

- El smartphone debe tener espacio suficiente para descargar y tener instalada la app

- Es necesario tener conexión a Internet cada vez que se quiera operar

- Se consumen datos al tener activa la aplicación, salvo que se use wifi