Línea de crédito: ¿qué es y para qué sirve?

¿Qué es una línea de crédito?

Una línea de crédito es una especie de hucha que el banco pone a tu disposición y de la que puedes ir cogiendo dinero cada vez que lo necesites. Es un producto muy habitual entre los autónomos y las empresas, ya que su flexibilidad les permite cubrir sus necesidades de circulante, pero también hay líneas de crédito para particulares.

Cuando contratas una línea de crédito, la financiera pone a tu disposición una cantidad de dinero concreta durante un tiempo determinado. Y, durante ese período, puedes usar una parte del dinero o el total cuando lo necesites o, incluso, no usarlo. A diferencia de un préstamo, el banco no te entrega todo el dinero, sino que simplemente lo pone a tu disposición y tú lo vas usando a medida que lo necesitas.

Cómo funciona una línea de crédito

¿Cómo funciona una línea de crédito?

Supón que acudes a tu banco para solicitar una línea de crédito y te concede una de 5.000 euros, que estará disponible durante un año.

Vamos a poner un ejemplo para que lo veas más claro. Imagínate que de estos 5.000 euros que te han concedido, el primer mes necesitas 1.000 euros para pagar una factura:

-

Solicita a través de la web o la app de tu banco que te transfieran ese dinero a tu cuenta corriente.

-

De los 5.000 euros que tenías en la línea de crédito, ahora te quedarán 4.000 disponibles.

-

El segundo mes necesitas otros 1.000 euros. Realizas una nueva disposición.

-

El crédito disponible será de 3.000 euros.

A medida que vayas devolviendo el dinero que hayas ido cogiendo prestado, el capital disponible se renovará y volverás a tenerlo a tu disposición para cuando vuelvas a necesitarlo. Si al cabo de un año solo has usado 2.000 euros de los 5.000 disponibles, solo pagarás intereses por esa cantidad.

Los intereses se pagan en función de la cantidad de meses que hayas tenido el dinero, por lo que cuanto antes lo devuelvas, más barata te saldrá la financiación.

¡Atención! Las líneas de crédito, sobre todo las que son para particulares, son más caras que un préstamo.

Así que antes de utilizarlas, valora otros tipos de financiación como los préstamos personales, los anticipos de nómina o los préstamos preconcedidos. Si se usan, es importante devolver el dinero rápidamente y no sobreendeudarse.

¿Cuál es la diferencia entre línea de crédito y tarjeta de crédito?

En realidad, no se trata de dos productos distintos que tengan diferencias. Las líneas de crédito son la esencia de las tarjetas de crédito. Todas las tarjetas están vinculadas a una línea de crédito. Cada vez que realizas una compra, lo que haces en realidad es disponer de una parte o de la totalidad del saldo de la línea asociada.

La ventaja de las tarjetas de crédito es que te permiten llevar la línea siempre en tu bolsillo.

Por el contrario, si contratas una línea de crédito a secas, que no esté soportada por una tarjeta, entonces la forma de disponer del dinero será traspasando el saldo de esta a tu cuenta corriente, menos práctico si se quiere usar para comprar en comercios.

A continuación, puedes comparar las mejores tarjetas de crédito:

- Un interés competitivo: desde 16,67% TAE

- Consigue la tarjeta con la Cuenta Clara y llévate 500€ al domiciliar tu nómina o tu pensión

- Devolución del 4% en gasolineras Galp

- Gratis durante el primer año

- Seguro de accidentes, asistencia en viajes y robo de compras

- Sin coste: no pagarás nada por la tarjeta, ni por emisión ni mantenimiento

- Puedes obtener hasta 2 RevPoints por cada euro gastado que podrás canjear en viajes

- Crédito de hasta 6.000 euros

- Puedes pagar a final de mes, a plazos, modalidad revolving y Autopay

- Tarjeta de crédito sin números impresos

- CVV dinámico para proteger compras online

- Paga tus compras el mes siguiente o a plazos

- Sin comisión de emisión el primer año

- ¿Eres cliente? Renueva gratis tu tarjeta

¿Cuál es el plazo y cómo se reembolsa una línea de crédito

Depende de cada banco. Algunas financieras te permitirán devolver el saldo dispuesto en varios años. No obstante, la línea de crédito tiene una duración concreta.

Pasado ese plazo, puedes pedir que te la renueven si quieres seguir usándola.

Otra opción para reembolsar el dinero utilizado de una línea de crédito, es fijar una cuota y un plazo determinado. En este caso, la financiera te creará un calendario (cuadro de amortización) en el que te indicará qué pagarás cada mes. De esta manera, te aseguras de que llegarás a cero en la fecha de vencimiento.

¿Qué pasa si no he llegado a cero el día del vencimiento de mi línea de crédito?

Si llega el día de vencimiento de tu línea de crédito y no has devuelto todo el dinero y sus intereses, estás incumpliendo el contrato. Por lo que pueden aplicarte una penalización e, incluso, incluirte en una lista de morosos.

Antes de que esto ocurra, si ves que la fecha de vencimiento de tu línea de crédito está cerca y no vas a poder devolver todo el dinero que has cogido prestado, negocia con tu banco.

Pregunta qué opciones tienes para poder hacer frente a esta deuda. Puedes pedir un plan de pago o un nuevo crédito (no una línea de crédito) para pagar el dinero pendiente.

¿Qué es mejor, reembolsar una línea de crédito con devolución libre o dentro de un plazo determinado?

Si no eres una persona súper organizada y optas por el reembolso libre de tu línea de crédito, estás tomando un riesgo porque puedes llegar al fin de tu línea de crédito sin haber devuelto todo el dinero prestado.

En este caso, es mejor contratar la línea de crédito con unos pagos mensuales fijos y un plazo determinado. De esta manera, te asegurarás que irás pagando poco a poco por el dinero prestado y puede que las cuotas sean más altas, pero que llegarás a cero a la fecha de vencimiento.

¿Cuánto dinero puedes solicitar en una línea de crédito?

Dependerá del banco o de la financiera a la que acudas y de tu solvencia económica. Por lo general, el importe de las líneas de crédito oscila entre unos pocos cientos de euros y unos 10.000.

¿Cuándo recibirás el dinero de la línea de crédito?

Si la línea de crédito te la ha aprobado tu banco, en principio recibirás el dinero en tu cuenta corriente al instante. En cambio, si la línea de crédito es de una financiera, cada vez que retires dinero tendrás que esperar a que la transferencia llegue a tu banco (uno o dos días hábiles).

¿Qué intereses y comisiones tienen las líneas de crédito?

Aunque las comisiones pueden variar en función de la entidad a la que acudas, lo que tienen en común todas las líneas de crédito son los intereses. Es el tanto por ciento que te va a cobrar la financiera por el dinero prestado. Y, como ya te hemos explicado, se aplica solo sobre el dinero que hayas utilizado.

Por otro lado, aunque no son muy habituales, hay otras comisiones que te pueden cobrar las financieras al contratar una línea de crédito:

-

Comisión por apertura. Es el precio que tienes que pagar para que te concedan la línea de crédito.

-

Comisión de renovación. Es el coste que tiene renovar cada año la línea de crédito.

-

Comisión por disposición del saldo. Algunas financieras pueden cobrarte una comisión cada vez que retiras una parte del saldo disponible.

-

Comisión por amortización anticipada. Si decides devolver el dinero antes de tiempo, tendrás que pagar una comisión que, por ley, puede ser de hasta el 1% si el plazo restante hasta el vencimiento es superior a un año o de hasta el 0,5% si es inferior.

Como te decimos, existen en el mercado líneas de crédito que no tienen este tipo de comisiones. Por lo que, antes de contratar una, compara bien todas las opciones para no pagar ni un céntimo de más.

¿Para qué sirven las líneas de crédito?

El objetivo de las líneas de crédito es conseguir financiación cuando no se dispone del capital necesario para hacer frente a un gasto. Están disponibles para particulares, autónomos y empresas.

Veamos en qué situaciones puede serte útil:

Si tienes que hacer frente al pago de un recibo o de una factura, ya sea como particular o como empresa, las líneas de crédito pueden serte de gran ayuda. De hecho, el pago a proveedores es una de las principales finalidades de las líneas de crédito para autónomos y pymes.

En el caso de las empresas, este sistema puede utilizarse para salir del paso en muchas ocasiones. Por ejemplo, se puede usar la línea de crédito para hacer frente a una reparación, comprar material nuevo o afrontar imprevistos mientras se espera que los clientes paguen sus facturas. También se puede usar las líneas de crédito para realizar pagos a la Administración o a los proveedores.

Requisitos para solicitar una línea de crédito

El requisito principal para solicitar una línea de crédito es tener la capacidad suficiente para devolver el dinero prestado. Además, tienes que ser mayor de edad, tener una cuenta corriente, tener un documento de identidad y, probablemente, residir en España.

-

Si pides una línea de crédito para particulares, tienes que tener una situación laboral estable y tener unos ingresos suficientes para poder pagar el crédito. La financiera comprobará que no figures en ningún registro de morosos y que no tengas demasiadas deudas vigentes. Si estás sobreendeudado o apareces en ASNEF, lo más probable que no te aprueben la línea de crédito.

-

Si eres autónomo o solicitas la línea para una empresa, necesitas acreditar que la facturación de tu negocio es suficiente para devolver el dinero.

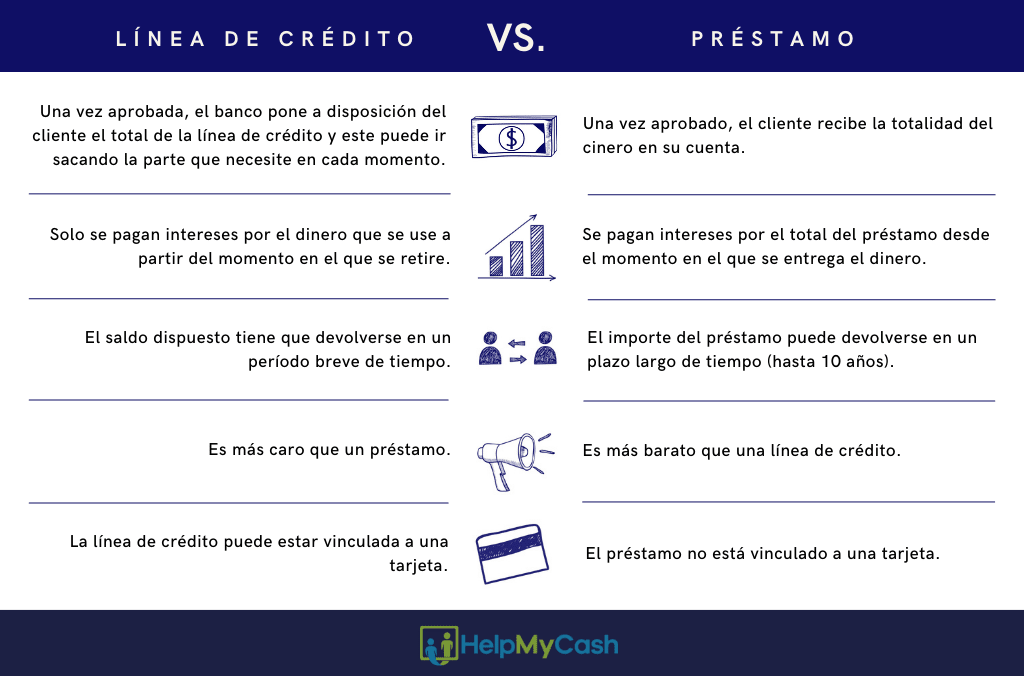

¿Cuál es la diferencia entre una línea de crédito y un préstamo?