Cuadro de amortización de un préstamo: toda la información

El cuadro de amortización de un préstamo es una herramienta muy útil para calcular lo que te costará un crédito, porque te indica qué cuotas pagarás y cuál será su composición. Aquí encontrarás toda la información que contiene, ejemplos prácticos de cómo es esta tabla y cómo se consigue.

¿Qué es el cuadro de amortización de un préstamo y qué contiene?

El cuadro o tabla de amortización de un préstamo es un calendario de pagos en el que puedes consultar qué cuota pagarás cada mes y de qué elementos estará compuesta cada mensualidad. Este documento contiene siempre la siguiente información:

El número del mes en el que pagarás cada cuota.

El importe de cada cuota mensual que te queda por pagar.

Qué parte de la cuota se compone de intereses (lo que te cuesta el préstamo).

Qué parte de la cuota se compone de capital (dinero devuelto del préstamo).

El capital pendiente, es decir, el dinero prestado que te queda por devolver.

Y ¿para qué sirve saber todo esto? Por un lado, te servirá para saber qué cuotas pagarás y cuál será la composición de cada una. Y por el otro, te vendrá bien para conocer cuánto te quedará por devolver según el mes en el que te encuentres.

Ejemplo práctico de tabla de amortización de un crédito

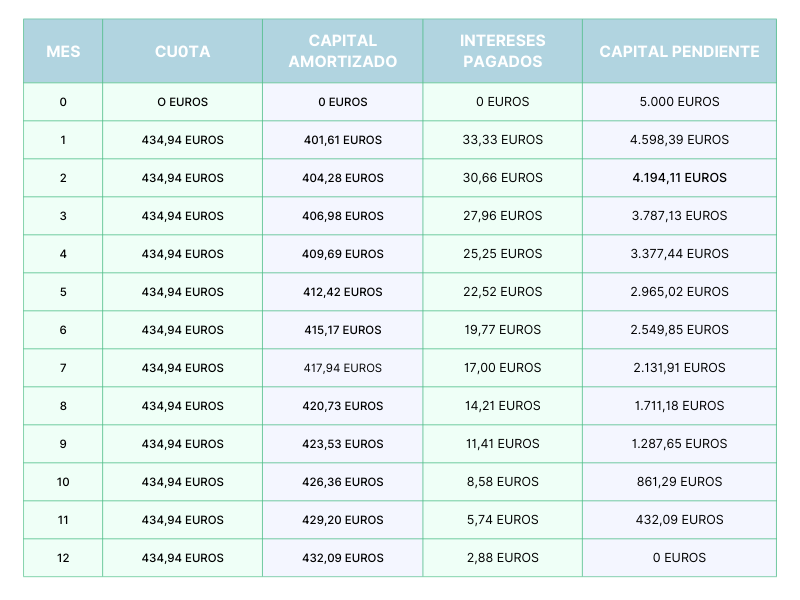

Como una imagen vale más que mil palabras, a continuación te mostramos el cuadro de amortización de un préstamo de 5.000 euros con un plazo de devolución de 12 meses y un tipo de interés del 8% TIN:

Fuente: elaboración propia

En algunas tablas de amortización, la última cuota es un poco más baja o un poco más alta que las anteriores. Eso ocurre cuando la entidad financiera usa un sistema de cálculo distinto del habitual.

Sistema francés: el método para calcular el cuadro de amortización

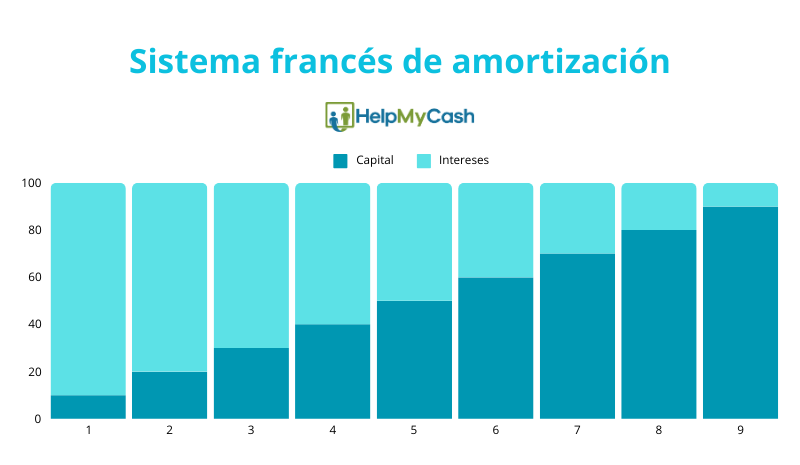

Si has observado con detenimiento el cuadro de más arriba, seguro que te has dado cuenta de que lo que se paga de intereses en cada cuota va de más a menos y que lo que se devuelve de capital va de menos a más. Esto ocurre por el método que se usa para calcular las mensualidades de los préstamos en España: el sistema francés.

Con el sistema francés, para devolver un crédito se pagan cuotas que tienen un importe constante. Sin embargo, su composición cambia con el tiempo: la mayor parte de los intereses se paga durante el primer tercio del plazo y la mayor parte del capital se devuelve durante el último tercio. Lo hemos ilustrado en la siguiente infografía:

Fuente: elaboración propia

Existen otros sistemas de amortización, como el americano o el alemán, pero en España no se usan prácticamente nunca.

Truco de HelpMyCash: si tienes dinero para liquidar tu préstamo antes de tiempo, hazlo cuanto ante, porque cuanto más te demores, más habrás pagado en intereses.

Cómo consultar la tabla de amortización de tu préstamo

Si quieres echar un vistazo al cuadro de amortización de tu préstamo, solo tienes que pedírselo a la entidad que te lo haya concedido. Por ley, está obligada a entregártelo gratis en cualquier momento del plazo de devolución.

Además, hay muchas financieras online que te dan la opción de consultar la tabla de amortización en tu área privada de cliente. Si es tu caso, puedes navegar por tu área privada para comprobar si está disponible.

Calcula las cuotas de tu préstamo

Ahora bien, si lo que quieres es saber cuánto pagarás de cuota y en total por un crédito, hay una manera más rápida de averiguarlo sin necesidad de pedir el cuadro de amortización: usar un simulador de préstamos personales. Desde HelpMyCash te ofrecemos nuestra calculadora, que puedes usar gratuitamente.