¿Qué son los bonos y cómo invertir en ellos?

Los bonos son un producto de inversión interesante si buscas diversificar tu cartera para compensar la volatilidad de las acciones, o bien, si prefieres invertir tus ahorros en productos de renta fija. ¿Te preguntas cómo funcionan exactamente? En esta página te lo contamos.

En HelpMyCash.com no somos asesores financieros. El propósito de esta página es darte información relevante para que aprendas a invertir, pero el contenido no debe interpretarse, en ningún caso, como una recomendación de dónde o en qué invertir tu dinero.

¿Qué son los bonos?

Un bono es básicamente un préstamo que tú le haces a una empresa o a un gobierno. Cuando compras un bono, te conviertes en prestamista y, a cambio, recibes intereses periódicos hasta que te devuelvan el dinero en una fecha determinada.

¿Quién emite los bonos?

Empresas: para financiar proyectos, expandirse o refinanciar deudas (bonos corporativos).

Gobiernos: para pagar infraestructuras, servicios públicos o cubrir déficits (bonos del Estado).

¿Por qué se les llama instrumentos de renta fija? A diferencia de las acciones, donde los dividendos dependen del desempeño de la empresa, los bonos tienen un pago de intereses obligatorio. Esto significa que, pase lo que pase, el emisor debe pagarte según lo acordado (a menos que quiebre).

Pero no todo es tan simple, porque el mercado de bonos ofrece muchas formas de ganar dinero, desde comprar bonos para cobrar intereses hasta venderlos en el mercado secundario cuando su precio sube.

Tipos de bonos

Existen diferentes tipos de bonos según su emisor y las condiciones ofrecidas:

-

Bonos del gobierno: son emitidos por gobiernos nacionales o locales. Son considerados los más seguros, aunque ofrecen una rentabilidad más baja.

-

Bonos corporativos: emitidos por empresas. Tienen un mayor riesgo y, por lo tanto, ofrecen una rentabilidad más alta.

-

Bonos municipales: estos bonos son emitidos por municipios o estados para financiar proyectos públicos. Los intereses pueden estar exentos de impuestos en algunos casos.

-

Bonos de alto rendimiento (Bonos basura): son bonos emitidos por empresas con menor solvencia crediticia, lo que implica un mayor riesgo, pero también una mayor rentabilidad.

Cómo funcionan los bonos

Para entender el funcionamiento de los bonos y tus posibilidades de ganar dinero, hay algunos conceptos que debes conocer:

Valor nominal. Es la cantidad de dinero que prestas al emisor del bono. Por ejemplo, el valor nominal podría ser 1.000 euros.

Cupón o tasa de interés. Es el interés que pagará el emisor del bono. Este puede ser fijo o variable, y se puede pagar anual, semestral o trimestralmente. Supongamos que es un 3% anual.

Vencimiento. Es la fecha en la que el emisor del bono te devolverá el capital que pusiste inicialmente. Pongamos que es el 5 de febrero de 2030.

Valor de mercado. Los bonos se pueden vender en el mercado secundario, al igual que las acciones. Cuando esto ocurre, el valor de mercado puede ser igual, superior o inferior a su valor nominal. Así, un bono con valor nominal de 1.000 euros podría venderse en el mercado secundario por 1.050 euros.

Cotización. Es la relación entre el precio de mercado del bono y su valor nominal. Por ejemplo, si el valor nominal es de 1.000 euros y el valor de mercado es de 1.050 euros, la cotización es del 105% (el precio de compraventa es un 5% más alto que su valor nominal).

Rendimiento anual o "Yield to maturity". Aunque compres un bono por 1.050 euros, el préstamo que le haces a la empresa sigue siendo de 1.000 euros, y los 50 euros adicionales son la ganancia del vendedor del bono. Teniendo esto en cuenta, el rendimiento anual hasta el vencimiento (YTM) es el porcentaje de ganancia total que obtendrás cada año si mantienes el bono hasta su fecha de vencimiento. Este rendimiento considera tanto los intereses que recibirás anualmente (el cupón) como la diferencia entre el precio de compra y el valor nominal del bono. Te enseñamos la fórmula para calcularlo, pero no te líes mucho que breve te damos algunos ejemplos:

YTM = (Cupón + [(Valor Nominal - Precio de Compra) / Años hasta el Vencimiento]) / [(Valor Nominal + Precio de Compra) / 2]

Estrategias para invertir en bonos

En función de las posibilidades de ganar dinero, existen dos estrategias diferentes a la hora de invertir en bonos:

Ejemplo real de un bono del Gobierno

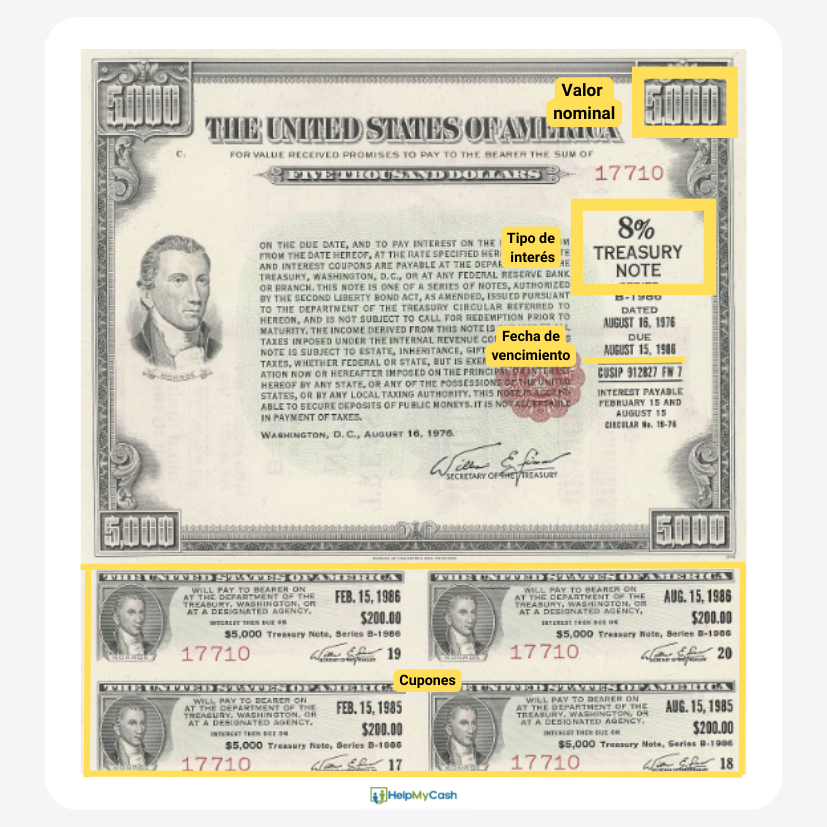

Si bien los bonos hoy están digitalizados, los componentes y su funcionamiento son los mismos que hace cincuenta años. Por eso, hemos decidido enseñarte un bono del gobierno de Estados Unidos de 1976 para que puedas ver tú mismo cuál es el valor nominal, cuál el interés, cuál el plazo de pago y cómo se cobran los cupones.

Componentes del bono

-

Valor nominal: 5.000 dólares

-

Interés: 8% anual que se paga cada seis meses

-

Fecha de creación del bono: 16 de agosto de 1976

-

Fecha de vencimiento: 15 de agosto de 1986

-

Cupones: si miras los cupones que se encuentran en la parte inferior del bono, verás que el inversor cobraba 200 euros cada seis meses, lo que representa 400 euros anuales, es decir, un 8% anual sobre 5.000.

Análisis del bono como instrumento de inversión

En el caso de este ejemplo, el inversor prestó 5.000 dólares al Gobierno estadounidense, durante un plazo de diez años. Si suponemos que su estrategia era de "buy & hold", podríamos decir que entre 1976 y 1986, cobró 200 dólares de intereses cada seis meses, lo que representa unos 4.000 dólares de ganancia total durante todo el periodo.

Ahora bien, tuvo que esperar hasta agosto de 1986 para recuperar los 5.000 dólares que había invertido inicialmente. Y si bien las rentabilidades de los bonos son interesantes ahora mismo, no te hagas muchas ilusiones: no existen bonos estadounidenses ni europeos al 8% anual.

IMPORTANTE. El funcionamiento de los bonos del Gobierno, especialmente en lo que respecta a su adquisición a través de la subasta, difiere del proceso de compra de bonos emitidos por empresas privadas. Por ello, hemos preparado una página en la que explicamos detalladamente su funcionamiento. Puedes consultarla aquí.

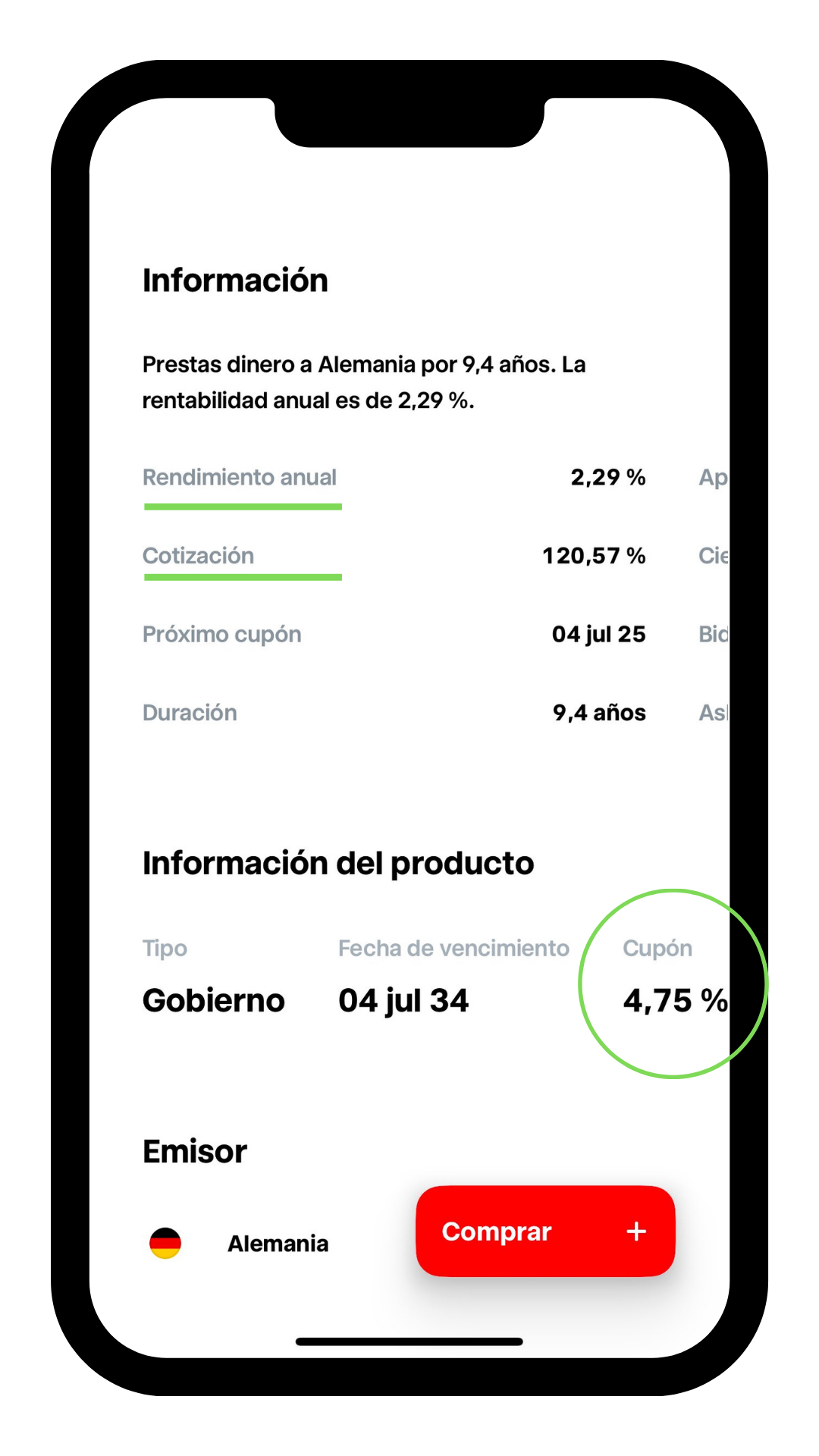

Ejemplo real de un bono en el mercado secundario

Para ver el resto de componentes de un bono en el mercado secundario, te damos un ejemplo real de un bono alemán. Lo que verás en la imagen es una captura de pantalla de un bróker de inversión y es el paso previo a comprar el bono. Veamos aquí los componentes que hemos mencionado antes:

Valor nominal: 1.000 euros.

Precio de compra: 1.205 euros. Algunos brókers permiten comprar bonos fraccionados e invertir, por ejemplo, treinta euros.

Cotización: 120,57%. Esto significa que el precio de mercado del bono es un 20,57% más alto que el valor nominal.

Cupón: 4,75%. Esto es lo que paga el emisor del bono de interés sobre el valor nominal (1.000 euros). Es decir que tú cobrarás 47,5 euros al año en concepto de intereses.

Rendimiento anual. Basándonos en la fórmula que te enseñamos más arriba, podrás comprobar que el rendimiento anual o "Yield to maturity" es del 2,29%. Pero lo más importante aquí es que cobrarás 47,5 euros de interés cada año y que, al vencimiento del bono, recuperarás los 1.000 euros del valor nominal y NO los 1.205 euros del precio del compra. El resto es tecnicismo.

Vencimiento: dentro de 9,4 años. Tu dinero estará congelado durante este tiempo, salvo que decidas vender tú también este bono en el mercado secundario antes del vencimiento.

¿Cómo y dónde comprar bonos?

Ahora te preguntarás cómo puedes invertir en bonos, tanto corporativos como del Estado. Estas son tus opciones:

La forma más habitual para invertir en bonos es comprarlos en el mercado secundario (algo así como comprar bonos de segunda mano o "usados"), normalmente desde la App de un bróker online, tal y como lo harías para comprar una acción. Simplemente buscas la opción de invertir en bonos y buscas el nombre de aquel que te interesa.

Para el caso exclusivo de los bonos del gobierno español, puedes comprarlos de forma individual en las emisiones de deuda, es decir, cuando el gobierno decide emitir bonos. Tú serás el primero que lo compre, por eso se habla de mercado primario.

Por último, puedes invertir en bonos y otros productos de renta fija de forma indirecta contratando fondos de inversión o aportando dinero a planes de pensiones que inviertan en estos productos. El funcionamiento aquí es algo diferente, así que antes de hacerlo conviene que leas nuestra página de fondos de renta fija.

Pero cuidado, que para estar listo para invertir en bonos, te falta todavía un poco de información.

Índices de riesgos de los bonos

Antes de escoger cualquier producto de inversión, incluidos los bonos, es importante conocer su nivel de riesgo. En el caso de los bonos, el riesgo principal es que el emisor no pueda reembolsar el capital que le has prestado.

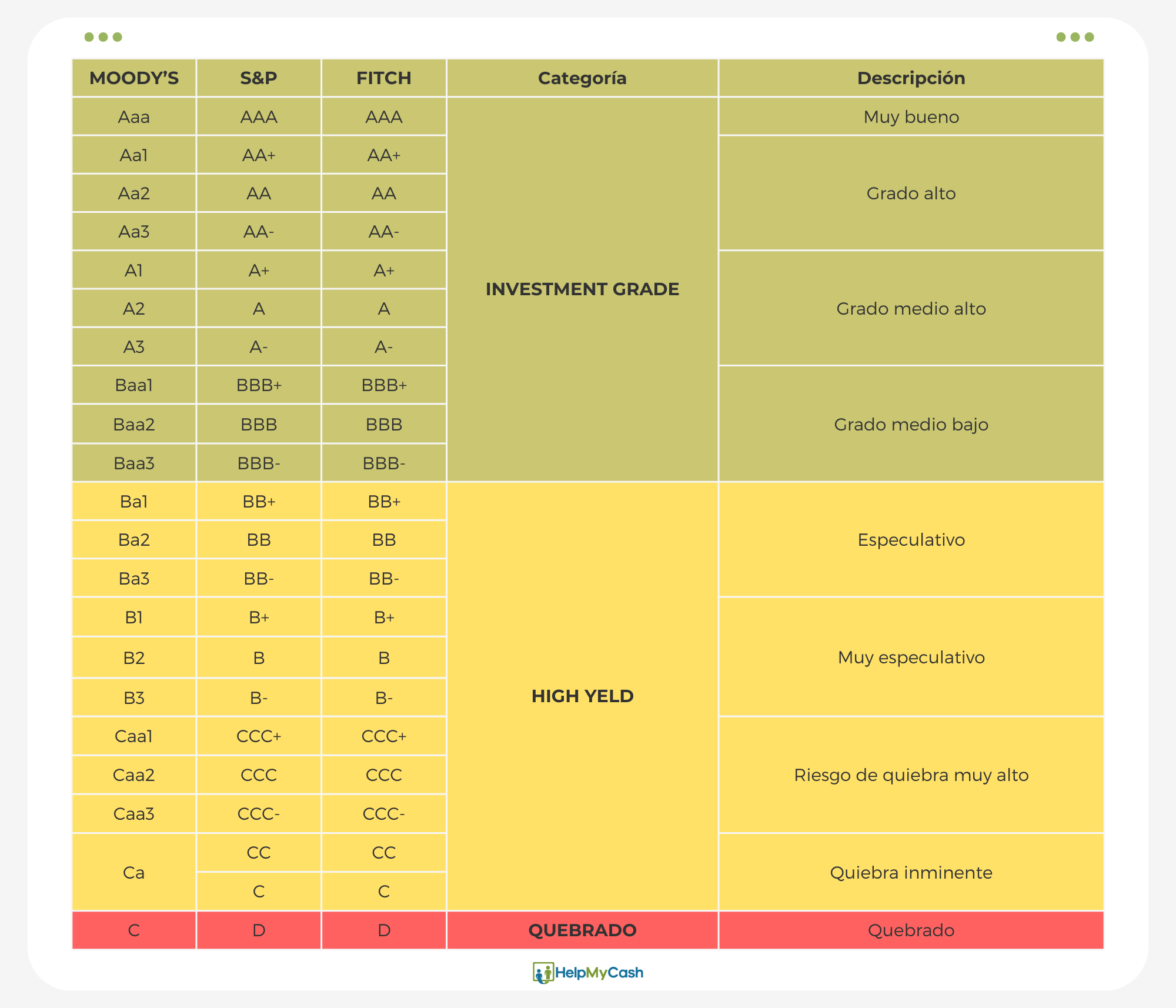

Para solventar este riesgo existen empresas de calificación crediticia, como Standard & Poors (S&P), Moody's y Fitch, que analizan las cuentas de las entidades y gobiernos para determinar sus previsiones de crecimiento en relación con sus gastos y la deuda que tendrán que reembolsar. En función de ello, definen cuál es el nivel de riesgo de crédito (o de impago) de los bonos que ofrecen.

Esto se conoce como ratings, y el índice varía según la empresa que haga la clasificación. ¿Por qué son útiles? Porque si estás por invertir en un bono clasificado con nivel de riesgo alto, tienes que saber que la empresa tiene más riesgo de impago. Te enseñamos los rating más importantes en la siguiente tabla:

En muchos de los brókers que hemos utilizado para comprar bonos, la aplicación no muestra el índice de riesgo de estos activos. No tomes decisiones a ciegas: antes de comprar, busca en Google "calificación crediticia del bono...". Ten en cuenta que, si la entidad emisora quiebra, podrías perder toda tu inversión.

Tipos de bonos según su riesgo

Cuando estés por adquirir un bono, podrás ver, además del nivel de riesgo según los ratings, su tipología. Existen dos tipos de bonos en función de su riesgo:

Investment grade o Grado de inversión

Son bonos donde la probabilidad de impago es baja o medio baja. Si miras la tabla anterior, verás que corresponden a las siguientes clasificaciones:

- S&P: desde AAA hasta BBB-

- Fitch: desde AAA hasta BBB-

- Moody’s: desde Aaa hasta Baa3

High Yield

Son bonos donde la probabilidad de impago es más alta. Quienes escogen estos bonos saben que asumen un riesgo mayor, pero reciben mayores rendimientos. Si miras la tabla anterior, verás que corresponden a las siguientes clasificaciones:

- S&P: desde BB+ hasta C

- Fitch: desde BB+ hasta C

- Moody’s: desde Ba1 hasta Ca

Prima de riesgo de los bonos

Otro aspecto a considerar al evaluar el riesgo de invertir en un bono es su prima de riesgo. Este concepto se refiere a la mayor rentabilidad que un inversor exige por asumir el riesgo asociado a un activo, en comparación con otro activo considerado más seguro.

Si el bono de un país o empresa presenta una prima de riesgo alta, significa que los inversores exigen una mayor rentabilidad para compensar el riesgo percibido, el cual puede estar relacionado con factores como una economía inestable, un alto nivel de endeudamiento o el riesgo de impago.

También puede entenderse como la diferencia entre el rendimiento (tasa de interés) de los bonos emitidos por un país o entidad y el rendimiento de bonos de referencia considerados más seguros, como los bonos del gobierno de países con alta estabilidad económica.

En el contexto europeo, la prima de riesgo mide la diferencia entre el rendimiento de los bonos emitidos por países como España y los bonos alemanes, que son considerados los más seguros de la región.

Por ejemplo, si un bono del gobierno español tiene un rendimiento del 3% y el bono alemán a 10 años ofrece un 1%, la prima de riesgo del bono español sería del 2%.

¿Qué hace que el precio de un bono suba o baje?

Desde el inicio hemos dicho que el valor nominal de un bono puede ser igual, mayor o menor que su precio de mercado. ¿Pero qué es lo que hace que el precio de un bono en el mercado secundario varíe? La clave está en el interés de los nuevos bonos que se emiten en el mercado primario.

Regla básica:

- Si los nuevos bonos ofrecen intereses más altos, los inversores preferirán comprar esos en lugar de los antiguos, que pagan menos. Para que los bonos viejos sigan siendo atractivos, tendrán que venderse más baratos.

- Si los nuevos bonos ofrecen intereses más bajos, los bonos antiguos se vuelven más valiosos porque pagan más intereses, por lo que su precio sube.

Un ejemplo rápido para que lo entiendas

Imagina que compras un bono en el mercado primario con un valor nominal de 1.000 euros y un interés del 3%. Esto significa que recibirás 30 euros al año en intereses (1.000€ × 3%).

Pero tres meses después, la empresa o el Gobierno empiezan a emitir nuevos bonos con un 3,5% de interés. Esos nuevos bonos, con el mismo valor nominal de 1.000 euros, ahora pagan 35 euros al año en intereses (1.000€ × 3,5%).

¿Quién querría comprar tu bono si puede obtener uno nuevo que paga más?

Para que tu bono siga siendo atractivo, su precio debe bajar en el mercado secundario. Como el cupón del 3% no puede cambiar (ya se fijó al inicio), la única forma de equiparar la rentabilidad con los nuevos bonos es reduciendo su precio de venta.

¿Cuánto debería costar tu bono para que su rentabilidad sea del 3,5% como los nuevos?

Haciendo los cálculos, para que alguien compre tu bono y obtenga la misma rentabilidad del 3,5%, deberías venderlo por 857,14 euros.

¿Por qué? Porque si alguien compra tu bono a 857,14 euros y sigue recibiendo los 30 euros anuales de intereses, su rendimiento efectivo será:

- (30 €/precio del bono)×100= 3,5%

- Precio del bono= 857,14 euros

Así es como la matemática ajusta los precios de los bonos en el mercado secundario. Ten en cuenta que este es un cálculo aproximado y simplificado para que entindas los conceptos básicos.

¿De qué depende el interés de los nuevos bonos que se emiten?

¿Y por qué una empresa o un gobierno decidiría modificar el interés de los nuevos bonos? La respuesta está en que los rendimientos de estos instrumentos están influenciados por diversos factores:

Los tipos de interés de los bancos centrales

Los bancos centrales de todos los países definen un tipo de interés que sirve de referencia para todos los productos de inversión de renta fija, incluido el de los bonos. Por ejemplo, si fija el tipo de interés de facilidad de depósito en el 3%, la rentabilidad de los bonos de alta calidad crediticia rondará este porcentaje. Pero los tipos de interés no son fijos y pueden cambiar, especialmente cuando hay entornos de inflación alta o de riesgo de recesión económica. La regla general es que:

Si el banco central sube los tipos de interés para frenar la inflación, los nuevos bonos pagarán más intereses. El precio de bonos antiguos en el mercado secundario baja.

Si el banco central baja los tipos para estimular la economía, los nuevos bonos pagarán menos intereses. El precio de los bonos antiguos en el mercado secundario sube.

Las variaciones en la calificación crediticia

El rating de los bonos tampoco es fijo, ya que las agencias calificadoras como S&P, Moody’s o Fitch revisan periódicamente la situación financiera de los gobiernos y empresas que los emiten.

Si la calificación crediticia baja (más riesgo de impago):

- Los inversores confiarán menos en ese bono, así que el emisor deberá ofrecer un interés más alto en los nuevos bonos para atraer compradores.

- Como los nuevos bonos pagan más intereses, los bonos antiguos se vuelven menos atractivos y su precio en el mercado secundario baja.

- También baja su precio simplemente porque ahora son más arriesgados y los inversores quieren pagar menos.

Si la calificación crediticia mejora (menos riesgo de impago):

- Los inversores verán ese bono como más seguro, por lo que el emisor podrá ofrecer intereses más bajos en los nuevos bonos.

- Como los nuevos bonos pagan menos intereses, los bonos antiguos se vuelven más valiosos y su precio en el mercado secundario sube.

- También sube su precio simplemente porque ahora son más seguros y los inversores están dispuestos a pagar más por él.

Resumiendo: estos son los riesgos de de invertir en bonos

Los bonos no son activos financieros garantizados, es decir que no están protegidos por un fondo de garantía. Y, aunque son uno de los instrumentos preferidos de los inversores conservadores, conllevan algunos riesgos que debes conocer:

Riesgos si haces “buy & hold”

Riesgo de crédito. Es el riesgo de que el emisor del bono no pueda hacer frente al pago de su deuda.

Riesgo de inflación. Es el riesgo de que la inflación suba por encima del interés del bono. Si inviertes en un bono al 2% a tres años y, cumplido el plazo, la inflación es del 3%, la rentabilidad real de tu inversión será negativa.

Riesgos si compras y vendes bonos

Además de los riesgos anteriores, debes tener en cuenta:

Riesgo de liquidez. Al vender tu bono antes del vencimiento, podrías no encontrar compradores, lo que dificultaría convertirlo en efectivo.

Riesgo de tipo de interés. Si los tipos de interés suben, el valor de mercado de tu bono bajará y tendrás que venderlo a un precio más bajo.

Si compras bonos individualmente y los mantienes hasta el vencimiento, puedes reducir el riesgo de tipo de interés. Sin embargo, si inviertes a través de fondos o planes de pensiones, es imposible evitar este riesgo.

¿Cómo escoger el mejor bono para ti?

Antes de invertir tu dinero en bonos y sobre la base de toda la información anterior, te recomendamos que analices estas cuatro variables: