¿Cuáles son los medios de pago más usados?

¿Sabías que hoy en día puedes pagar una compra en el supermercado con un anillo o incluso con tus gafas de sol? No es muy habitual, pero se puede. Gracias a la industria fintech, los medios de pago han evolucionado tanto que parecen ciencia ficción. Y lo bueno es que muchos de los medios de pago más modernos los puedes usar simplemente abriendo una cuenta en un banco o registrándote en un wallet. Descubre cuáles son las formas de pago más usadas en España... y las más originales.

¿Cuáles son los medios de pago que puedes usar hoy en día?

Al dinero en efectivo le ha salido competencia. Cada vez nos sorprende menos ver a alguien pagar la compra del supermercado con su teléfono móvil o, incluso, con un smartwatch. Probablemente, tú también los hayas usado alguna vez. Pero los wallets y los wearables son solo algunos de los nuevos medios de pago que puedes usar para pagar tus compras o enviarle dinero a tus amigos.

Estos son los medios de pago más comunes y los más curiosos que puedes usar en España:

Dinero en efectivo

Tarjetas de débito, de crédito y de prepago

Wallets digitales

PayPal y otras plataformas online

Transferencias y domiciliaciones

Pagos entre amigos por el móvil

Wearables

Biometría

Códigos QR

Cheques

Criptomonedas

Algunos, como el dinero en efectivo o las tarjetas son muy habituales y, seguramente, estés acostumbradísimo a usarlos. Pero hay otros, como los wearables o los códigos QR que mucha gente todavía no los conoce.

1- El dinero en efectivo

Son las monedas y los billetes que llevas en tu cartera. Es uno de los medios de pago más antiguos que existen y también uno de los más populares, aunque durante los últimos años ha ido perdiendo protagonismo en favor de las tarjetas, sobre todo a raíz de la pandemia, de que muchos comercios hayan retirado el importe mínimo para pagar con este medio de pago y del auge del comercio online, que limita el uso del dinero en efectivo.

Ventajas y desventajas del dinero en efectivo

Lo bueno...

Se acepta en todos los comercios (no tendrás problemas para pagar)

Puedes controlar mejor cuánto dinero gastas

Si te preocupa tu privadicad, estarás menos controlado

Lo malo...

Corres el riesgo de perderlo

Te lo pueden robar

Tienes que calcular cuánto dinero vas a gastar antes de salir de casa

2- Tarjetas de débito, de crédito y de prepago

Junto con el dinero en efectivo, es otro de los medios de pago más usados en España y tiene la ventaja de que también sirve para abonar compras por Internet. Durante los últimos años este medio de pago se ha convertido en el favorito de muchos debido a su comodidad, ya que permite prescindir del efectivo y evita tener que acudir a un cajero a retirarlo.

Además, hay varios tipos de tarjetas. Por ejemplo, las tarjetas de crédito te permiten abonar las compras a plazos, mientras que las de prepago te ofrecen un extra de seguridad, ya que únicamente te permiten gastar el dinero que hayas cargado previamente, por lo que son ideales para abonar compras por Internet y luchar contra el fraude.

Tarjetas 'contactless'

Si le echas un vistazo a tu cartera, probablemente te des cuenta de que todas o casi todas tus tarjetas son contactless. El pago sin contacto te permite abonar una compra acercando la tarjeta al TPV, sin necesidad de introducirla dentro. Este sistema tiene una gran ventaja: el pago es mucho más rápido, ya que además solo tienes que teclear el pin si el importe supera los 50 euros.

3- 'Wallets' digitales para pagar con el móvil

Si consideras que las tarjetas y el dinero en efectivo son cosa del pasado y quieres comenzar a pagar con tu móvil, necesitas un wallet. Con estos monederos virtuales puedes pagar tus compras con el móvil en miles de comercios, tanto físicos como virtuales, así como en apps. Solo necesitas descargar una app en tu smartphone, asociar tus tarjetas y acercar el teléfono al datáfono cuando quieras pagar. Necesitas un teléfono con tecnología NFC para poder pagar con tu móvil en un comercio físico.

'Wallets' de los bancos

Se trata de una especie de monedero virtual que puede estar integrado dentro de la aplicación del propio banco o ser una app extra a la que puedes vincular las tarjetas emitidas por la entidad. Algunos bancos, además, permiten sacar dinero en los cajeros automáticos con su wallet; de esta manera, en lugar de introducir la tarjeta dentro de la máquina, basta con abrir la aplicación y acercar el smartphone al cajero.

Apple Pay, Google Pay y Samsung Pay

La principal ventaja de estos medios de pago es que puedes añadir en la misma app las tarjetas de varios bancos, es decir, que puedes llevar todas tus tarjetas en una sola aplicación. Cuando vayas a pagar con tu móvil, solo tendrás que seleccionar la tarjeta con la que quieres pagar. Estos medios de pago no solo sirven para pagar compras en comercios, sino también para pagar por Internet o hacer compras en aplicaciones. Otra ventaja de estos wallets es que no comparten los datos de tus tarjetas con los comercios.

Para usar Google Pay hay que tener un teléfono Android, mientras que Apple Pay solo está disponible para dispositivos con el sistema operativo iOS y Samsung Pay solo puede usarse en los teléfonos de la marca surcoreana.

Descubre aquí qué bancos son compatibles con Apple Pay, Samsung Pay y Google Pay.

- Cuenta sin condiciones y sin papeleo (ábrela aunque no tengas nómina)

- Con un 0,30% TAE de rentabilidad en tu Cuenta Naranja

- Tarjeta de débito virtual gratis

- Bizum y transferencias inmediatas gratuitas

- Recupera tu dinero si haces una compra online y no te llega

- Retira efectivo gratis en los cajeros de ING y en miles de comercios

- Activa el nuevo plan de viajes y saca dinero en cualquier cajero fuera de la UE gratis y paga en otras divisas sin comisiones por 6€/mes

- Llévate hasta 250€ netos de regalo si traes tu nómina

- Cuenta online sin comisiones y sin condiciones y tarjeta gratuita ideal para viajar (sin comisiones en el extranjero)

- Saca dinero gratis con tu tarjeta cuando viajes fuera de España

- Paga sin comisiones en cualquier divisa en todo el mundo

- Transferencias inmediatas gratis, Bizum y Apple Pay, Google Pay y Samsung Pay

- Puedes abrir tu cuenta con hasta 5 titulares

- Rentabilidad de hasta el 1,50% TAE sin límite de saldo. ¡Pruébala desde 1€! Solo hasta el 07/01/2026

- Cuenta online sin comisiones y sin nómina

- Tarjeta de débito gratis y tarjetas virtuales ilimitadas

- Transferencias inmediatas gratis

- Descuentos en compras

- 17.000 cajeros en toda España para sacar dinero

- Solo para nuevos clientes

- Cuenta online sin comisiones y cuenta de ahorro al 1,75% TAE hasta 50.000€. ¡Llévate hasta 868€!

- Tarjeta gratis sin comisión por cambio de divisa

- Mejora tu salud física y mental. Márcate un objetivo de pasos o fija un tiempo máximo en redes sociales al día y si lo cumples, consigue una rentabilidad extra del 3,20% TAE

- Cada vez que uses tu tarjeta, ayudarás a recoger plástico del mar

- B100 es el banco online de Abanca y está protegido por el FGD español

- ¡Novedad! Llévate un smartphone Samsung Galaxy S24 FE (valorado en 488€), un aspirador Dyson (valorado en 479€) o un ingreso directo de hasta 250€ netos domiciliando tu nómina

- Abre tu cuenta bancaria online sin comisiones (0% TAE). ¡Fácil y rápido!

- Tarjeta de débito gratuita sin comisión de emisión ni mantenimiento

- Cashback en más de 100 marcas cuando pagues con tarjeta

- Retirada de efectivo sin coste en más de 11.000 cajeros y acceso a más de 4.000 oficinas

- Entradas gratuitas para CaixaForum y CosmoCaixa

- Rentabilidad del 3% TAE el primer año si domicilias tu nómina (saldo máximo remunerado de 20.000€). ¡Consigue hasta 593€!

- Recupera el 1% de tus recibos de agua, gas, luz e Internet (llévate hasta 100€/año)

- Cuenta online sin comisiones y transferencias inmediatas gratis

- Tarjeta de débito gratis y más de 14.000 cajeros

- Consigue un descubierto de hasta 500€

- Disfruta de un 5% de descuento en IKEA, un 5% en Octopus Energy, un 15% en Vodafone...

- Solo para nuevos clientes de Unicaja

- Cuenta remunerada con IBAN español al 2,02% TAE. ¡Sin límite de saldo!

- Sin comisiones de mantenimiento y sin condiciones

- Tarjeta de débito gratis con un 1% de cashback

- Ideal para viajar. Saca dinero gratis en todo el mundo y paga en cualquier divisa sin comisiones

- ¡Novedad! Ahora puedes enviar dinero por Bizum y domiciliar tu nómina y tus recibos si quieres

- Tu dinero está protegido por un fondo de garantía de depósitos

- ¿Quieres comenzar a invertir? También puedes invertir en acciones, ETF, fondos, bonos, criptos... con comisiones muy bajas

- Consigue hasta 30€ para tu hijo al abrir la cuenta

- Cuenta sin comisiones para menores de 0 a 17 años. Sin gastos de mantenimiento o administración (TIN 0%, TAE 0%)

- 100% online y sin papeleo

- Podrás domiciliar las becas y ayudas de tus hijos

- Desde los 12 años tu hijo tendrá una app con opción de Bizum y una tarjeta adaptada a su edad para su día a día y con ventajas para sus viajes al extranjero (sin comisiones)

- Tú podrás acompañarlos y supervisar todo desde tu app

- Consigue hasta 400€ domiciliando tu nómina y dos recibos. ¡Solo hasta el 14/01/2026!

- Cuenta online sin comisiones ni condiciones

- Tarjetas de débito y crédito sin comisión de emisión ni de mantenimiento

- Más de 30.000 cajeros Santander en todo el mundo

- Envía dinero por Bizum y haz transferencias sin comisión

- ¡Promoción! Llévate 10€ de bienvenida

- Cuenta sin comisiones de gestión ni de mantenimiento (0% TAE 0% TIN) con IBAN español y tarjeta gratis ideal para viajar

- ¡Novedad! Ya puedes enviar dinero por Bizum

- Saca dinero en todo el mundo gratis y paga en otras divisas con un tipo de cambio competitivo

- Consigue una rentabilidad del 1,25% TAE con la cuenta de ahorro asociada (2,02% TAE con el plan Metal)

- Consigue puntos para canjear por Avios para viajar

- ¡Revolut, elegido mejor banco de España en los Premios HelpMyCash 2025!

- Llévate un interés del 2% TAE el primer año para un saldo de hasta 50.000€ o, si lo prefieres, hasta 500€ al domiciliar tu nómina. ¡Escoge la promoción que más te guste!

- Cuenta 100% online sin comisiones y sin condiciones

- Tarjetas de débito y crédito gratis

- Hasta un 4% de descuento en gasolineras Galp

- Solo para nuevos clientes

- Cuenta corriente 100% online sin comisiones de mantenimiento, administración y cancelación

- Descuentos Open (Iberia, Booking...)

- Tarjeta de débito gratis

- 6.000 cajeros de Banco Santander en España y 30.000 en todo el mundo a débito gratis

- Hasta 5 titulares

- Consulta condiciones

4- PayPal y otras plataformas online

Muchos internautas prefieren pagar sus compras online con PayPal en lugar de con tarjeta. De hecho, este medio de pago online es el segundo más utilizado en España para comprar por Internet, según un estudio de 2021 publicado por Statista.

A través de esta plataforma puedes pagar tus compras en establecimientos online (está disponible en prácticamente todas las tiendas online), además de realizar transferencias por Internet. Para poder utilizar PayPal tienes que darte de alta y asociar una cuenta o una tarjeta.

Amazon Pay es un medio de pago online seguro que ejerce de intermediario, ya que los datos bancarios del usuario no se insertan en la página web en la que se compra ni se comparten con el comercio, si no que están guardados en Amazon. Aunque este sistema aún no está tan consolidado como PayPal, es posible pagar con él en algunos comercios y la intención de Amazon Pay es convertirse en la competencia directa del gigante PayPal.

5- Transferencias bancarias y domiciliaciones

¿Quién no ha hecho alguna vez una transferencia? Básicamente, se trata de mover dinero de una cuenta corriente a otra de manera electrónica. Para emitirlas necesitas conocer el código IBAN de la cuenta del destinatario y, si mandas dinero fuera de Europa, también el código BIC del banco receptor. Las transferencias bancarias tardan un día hábil en llegar a su destino dentro del territorio europeo, mientras que las internacionales se alargan hasta cinco días hábiles.

Por otra parte, existen los adeudos con los que puedes domiciliar recibos en tu cuenta que se pagan automáticamente en una fecha concreta, con la ventaja de que no tienes que realizar ningún esfuerzo. Es el medio de pago habitual para pagar servicios recurrentes como colegios, gimnasios, suministros del hogar (agua, luz, gas, teléfono e Internet), etc.

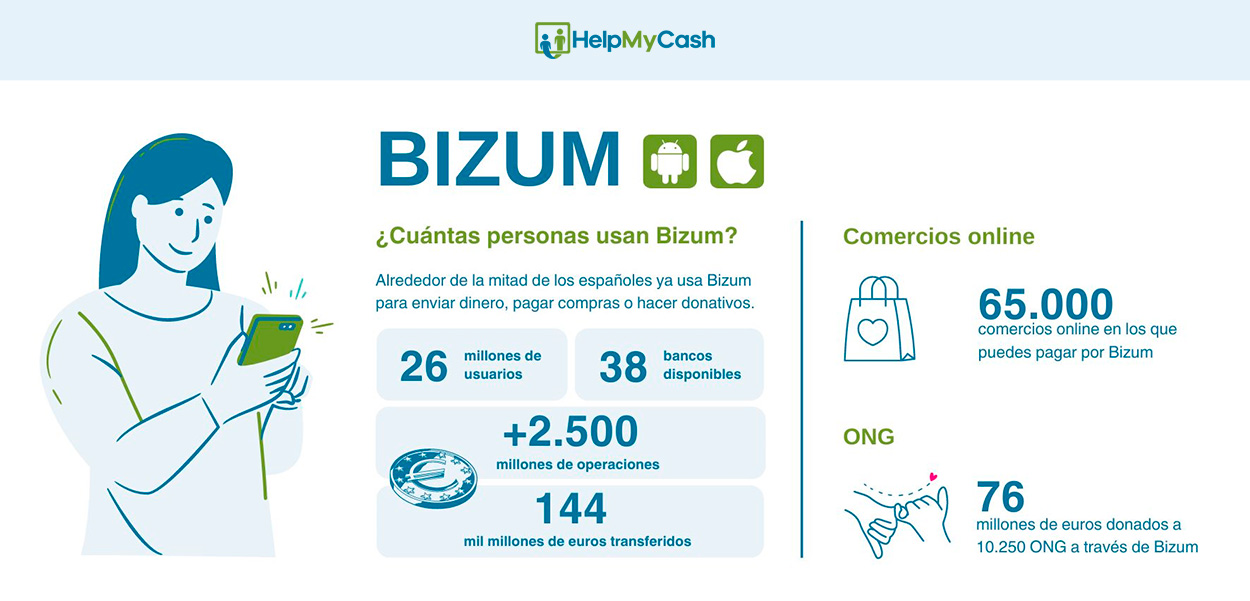

6- Bizum y 'apps' para enviar dinero por el móvil

Este medio de pago, que ya usan millones de españoles, te permite realizar transferencias de dinero instantáneas y gratuitas a tus amigos y familiares con el móvil. Bizum está integrado en la app de cada banco (no es una aplicación diferente) y está asociado directamente a tu cuenta bancaria, por lo que el dinero que mandas sale de ella y el dinero que recibes se ingresa inmediatamente en dicha cuenta.

Aunque la mayoría de los usuarios usa Bizum para enviar dinero, también sirve para pagar compras online o donar dinero a varias ONG.

¿Hay alguna alternativa a Bizum?

De momento, hay pocas alternativas, ya que ninguna otra app puede competir con la popularidad de Bizum. Algunas, incluso, han cerrado, como Verse y Twyp, que durante un tiempo tuvieron muchos seguidores.

7- 'Wearables'

¿Sabías que, hoy en día, se puede convertir cualquier objeto en un medio de pago? Desde un anillo hasta pulseras, relojes, llaveros, gafas de sol o chaquetas. Los wearables son prendas de ropa o accesorios a los que se les ha incorporado un chip NFC que permite pagar compras al acercarlo a un datáfono que incorpore la tecnología contactless (funcionan igual que una tarjeta contactless).

A pesar de que hoy en día los wearables no tienen la popularidad que sí han adquirido otros medios de pago, cada vez están más presentes en nuestra vida. Un ejemplo son las pulseras deportivas o los smartwatchs (relojes inteligentes) con los que puedes abonar compras en cualquier establecimiento que tenga un TPV compatible.

Algunos bancos españoles comercializan pulseras de silicona que incorporan un chip NFC y otros disponen de stickers (pegatinas) que se pueden enganchar sobre cualquier superficie y convertir el objeto en cuestión en un medio de pago. Estas pegatinas están pensadas, principalmente, para pegarlas en el reverso de aquellos smartphones que no tienen NFC.

8- Medios de pago biométricos: la huella dactilar, el iris...

La biometría se ha puesto al servicio de los medios de pago. Durante los últimos años varias compañías se han centrado en estudiar el uso de los rasgos físicos de las personas como sistema para identificarles. Este avance ha permitido crear medios de pago que se basan en el análisis biométrico para autorizar compras.

Aunque su uso es residual en España, alrededor del mundo han surgido iniciativas de pago basadas en la identificación biométrica. Se ha experimentado con la huella dactilar, el reconocimiento facial, la lectura del iris, el escáner del patrón de las venas de las manos... Con este sistema, podrías ir a un comercio y pagar una compra simplemente acercando tu dedo a un lector de huellas dactilar, por ejemplo, sin necesidad de efectivo ni tarjetas.

Entidades como Banco Sabadell, CaixaBank o BBVA han estado probando en sus centros corporativos de Madrid, Barcelona, Sant Cugat o Alicante los pagos invisibles mediante reconocimiento facial. En otros países, como China, ya se usa para pagar la compra en el supermercado.

9- Códigos QR

Los códigos QR son esos cuadrados que, desde la pandemia, tienes que escanear en muchos restaurantes con el móvil para poder ver el menú.

Para poder utilizarlo, hace falta tener un smartphone con cámara que permita leer estos códigos. Cuando se leen, el sistema permite pagar la cantidad que proceda.

10- Cheques y pagarés

El cheque es un medio de pago en desuso. Es un trozo de papel que funciona como una orden de pago. El beneficiario del cheque lo lleva a su banco y cobra la cantidad que ponga en el documento.

El pagaré, por su parte, es una promesa de pago similar al cheque, pero en la que entra en juego el tiempo, ya que delimita el momento en el que puede hacerse efectivo el cobro.

11- Criptomonedas

Quizá nunca has tenido una criptomoneda, pero seguro que has oído hablar de ellas, especialmente del bitcoin. Pues bien, aunque generalmente se usan para invertir, también pueden usarse para pagar.

Las criptomonedas son un medio de pago que usa la criptografía para garantizar la ejecución de las transacciones, así como para controlar la emisión de nuevas monedas. Estas monedas digitales suelen utilizar la tecnología blockchain.

Existen miles de criptodivisas, aunque la más popular es el bitcoin. Otras criptomonedas conocidas son ethereum o litecoin. Al ser divisas electrónicas, debes tener un wallet digital para almacenarlas y operar con ellas.

Puedes usarlas para la compraventa de bienes y servicios, aunque de momento son pocos los comercios que las aceptan. A diferencia de otros medios de pago, estos instrumentos se usan más para especular e invertir que para pagar. Su elevada volatilidad las convierte en un activo de riesgo.