Fondos de inversión: qué debes saber antes de invertir

Los fondos de inversión son un producto muy diversificado que te permite invertir con muy poco dinero. Gracias a ello puedes maximizar los rendimientos de tu inversión y reducir riesgos.

Repasamos los diferentes tipos de fondos de inversión que existen, cómo invertir en ellos y cuáles son las ventajas fiscales en España.

La información que encontrarás en esta página no constituye asesoramiento de inversión ni recomendación. Deberás tomar tus decisiones de manera independiente y teniendo en cuenta tus circunstancias personales. Ten presente, además, que invertir conlleva riesgos y no garantiza recuperar lo invertido.

Resumen rápido

Los fondos de inversión son una “cesta” donde muchos ahorradores ponen su dinero para que un equipo profesional lo invierta de forma conjunta en distintos activos (acciones, bonos, etc.).

No son un depósito ni un producto garantizado: su valor sube y baja a diario y puedes perder dinero, sobre todo a corto plazo, si los mercados caen.

A cambio ofrecen dos ventajas importantes: mucha diversificación con poco dinero y una fiscalidad favorable, porque puedes cambiar de fondo sin tributar y solo pagas impuestos cuando vendas definitivamente y obtengas beneficios.

¿Qué son los fondos de inversión y cómo funcionan?

Los fondos de inversión son instrumentos de inversión colectiva. Para entenderlo fácilmente, imagina que quieres comprar frutas, pero en lugar de comprar naranjas o manzanas por tu cuenta, decides juntar tu dinero con otras personas y comprar una cesta de frutas variadas.

Además, eliges un experto para que las seleccione y haga la compra. El funcionamiento de un fondo de inversión es similar:

La cesta es el fondo de inversión. Se trata de una especie de contenedor donde encontrarás bonos, acciones y otros productos financieros.

Los activos que el fondo compra son como las diferentes frutas. Dependiendo de la estrategia y el objetivo del fondo, estas pueden ser:

- Acciones, en cuyo caso se habla de renta variable.

- Bonos, que representan la renta fija.

- Una mezcla de ambos, que se conoce como renta mixta.

El gestor del fondo es el experto. Se encarga de investigar y decidir qué frutas o inversiones comprar y en qué cantidades. Cada gestor tiene un objetivo, que puede ser igualar o superar un índice financiero (conocido como benchmark).

-

Si su objetivo es igualar el desempeño de un índice, como el IBEX 35 en España o el S&P 500 en Estados Unidos, se llama gestión pasiva.

-

Si su objetivo es superar ese índice, se llama gestión activa.

Los inversores son todas las personas que ponen dinero. Al invertir en un fondo, compras participaciones, que son las unidades en las que se divide la cesta. Así, en lugar de comprar activos individuales (como acciones, bonos, etc.), adquieres participaciones del fondo, que a su vez posee esos activos.

Fondos de inversión en España en 2025

En 2025 los fondos de inversión viven un momento muy fuerte en España. A cierre de noviembre, el patrimonio roza los 446.500 millones de euros, lo que supone un crecimiento de en torno al 12% en lo que va de año y marca un nuevo máximo histórico de dinero invertido en estos productos, según los datos de Inverco. Solo en los once primeros meses, los fondos han sumado más de 31.000 millones de euros en suscripciones netas, la cifra más alta para ese periodo desde 2014.

El perfil de ese dinero es claramente conservador: alrededor del 99% de las nuevas aportaciones se ha ido a fondos de renta fija y monetarios, mientras que salen recursos de categorías más arriesgadas como renta variable internacional, globales o garantizados.

Aun así, todas las grandes familias de fondos registran ganancias en 2025, con una rentabilidad media cercana al 4–4,5% a 12 meses y picos mucho más altos en la bolsa española, donde los fondos ligados al Ibex 35 acumulan alzas superiores al 40% en el año.

Tipos de fondos de inversión

Existen varios tipos de fondos de inversión. Según los tipos de productos en los que invierten, podemos encontrar fondos monetarios, de renta fija, de renta mixta y de renta variable; donde el riesgo aumenta de menos a más en ese mismo orden. También puedes invertir en ETFs, que son fondos que cotizan en bolsa, como si fueran acciones.

Los más conocidos, sin embargo, son los fondos indexados, que replican un índice existente como el S&P500 (sería como comprar una cesta con acciones de las 500 mejores empresas de Estados Unidos). Veamos sus características principales.

Fondos monetarios

Invierten en bonos, letras del Tesoro, depósitos o pagarés de empresas a muy corto plazo. Ideales para quienes no quieren asumir muchos riesgos.

Fondos indexados

Replican un índice, como el IBEX o el S&P500. Pueden ser de renta fija o variable y, en general, cobran comisiones más bajas que otros fondos.

Fondos cotizados o ETFs

Los ETFs (Exchange Traded Funds) son fondos que cotizan en bolsa. Puedes comprar y vender tus participaciones en cualquier momento del día.

Fondos de renta fija

Invierten en bonos corporativos o del Estado, depósitos y otros productos de renta fija. Según la estrategia del fondo, pueden ser a corto, medio o largo plazo.

Fondos de renta variable

Invierten en acciones y buscan maximizar la rentabilidad a largo plazo. Su riesgo es alto debido a la fluctuación en el valor de las acciones.

Fondos garantizados

Son fondos de inversión con altas comisiones que garantizan el cobro de cierta rentabilidad en una fecha fija. Se venden como depósitos, pero no son lo mismo.

Factores clave a considerar antes de invertir en fondos

1. Objetivos de inversión

Define claramente qué esperas lograr con tu inversión. ¿Estás buscando crecimiento a largo plazo, ingresos pasivos o seguridad financiera?

-

Corto plazo: Si necesitas acceso rápido a tu dinero, los fondos de renta fija o fondos de mercado monetario pueden ser adecuados.

-

Largo plazo: Si buscas maximizar el crecimiento de tu inversión, los fondos de renta variable son más apropiados.

2. Riesgo y tolerancia personal

Es crucial que conozcas tu perfil de riesgo antes de invertir. ¿Estás dispuesto a asumir grandes fluctuaciones en el valor de tu inversión a cambio de rendimientos potencialmente más altos? O prefieres una inversión más estable?

-

Bajo riesgo: Fondos de renta fija y fondos de mercado monetario.

-

Alto riesgo: Fondos de renta variable y fondos sectoriales.

3. Horizonte temporal

Determina cuánto tiempo puedes mantener tu dinero invertido. Si tu horizonte es corto, es posible que prefieras fondos más conservadores. Si tu horizonte es largo, puedes asumir más riesgos con fondos de renta variable.

Claves para escoger el mejor fondo de inversión para ti

Entiende en qué invierte el fondo. Es importante que conozcas la estrategia de inversión del fondo para asegurarte de que se alinea con tus objetivos y perfil de riesgo. Pregúntate: ¿es un fondo de renta fija o de renta variable? ¿Invierte en España, Europa, Estados Unidos...? También es importante considerar el tiempo medio recomendado para mantener tu inversión.

Analiza el historial de rendimiento. Revisa el desempeño pasado del fondo para tener una idea de su calidad. Aunque las rentabilidades pasadas no garantizan resultados futuros, un historial sólido puede indicar una buena gestión. Además, compara su rendimiento con el benchmark correspondiente: asegúrate de que lo siga de cerca si es un fondo de gestión pasiva, o de que lo supere si es de gestión activa.

Considera los costes y comisiones. Compara las tarifas de gestión, suscripción y reembolso de varios fondos antes de tomar una decisión. Los costes pueden afectar significativamente tus ganancias a largo plazo, así que es importante elegir un fondo con las comisiones más bajas posibles.

La moneda importa: cómo afecta a tus inversiones

Al elegir un fondo, fíjate en tres cosas distintas:

- En qué moneda invierte (por ejempplo, dólares si es S&P 500).

- En qué moneda cotiza/lo compras (EUR, USD…).

- Si está cubierto (hedged) o no frente a la divisa.

La rentabilidad puede cambiar mucho según esto. Vamos por casos.

1. Fondo EUR–EUR (invierte en euros)

- Qué es: Compras/vendes en EUR y el fondo invierte en activos en EUR.

- Qué implica: Sin riesgo de divisa. Tu resultado depende solo del mercado.

2. Fondo EUR–USD (invierte en dólares, sin cobertura)

- Qué es: Compras en EUR, pero el fondo invierte en USD (ej.: S&P 500).

- Qué implica: Tu resultado en euros tiene dos motores:

- Mercado (cómo van las acciones).

- Divisa (cómo se mueve USD/EUR).

- Ejemplo: Si el índice sube 10% en USD y el USD cae −5% frente al EUR, tu resultado en EUR será aproximadamente un 4,5%.

3. Fondo USD–USD (clase en dólares)

- Qué es: Compras y vendes el fondo en USD.

- Qué implica: La exposición es la misma que en el caso anterior (mercado USA + divisa)

- Si partes de euros, tu bróker te cambia EUR→USD al comprar y USD→EUR al vender (comisiones y tipo de cambio).

- Idea clave: Que el fondo cotice en EUR o en USD no cambia el riesgo de divisa. Lo que lo cambia es tener cobertura o no.

4. Fondo hedged a EUR (cubierto)

- Qué es: Invierte en USD, pero el fondo cubre el efecto USD/EUR.

- Qué implica: Reduce (no elimina al 100%) el impacto de la divisa; tu resultado en EUR se parecerá mucho al del mercado en USD.

- Coste: Suele tener comisión algo mayor por la cobertura.

- Para quién: Quien no quiere riesgo divisa y solo busca la exposición al mercado.

Estos son solo tres consejos clave, pero hay mucho más que debes conocer para elegir el fondo de inversión perfecto para ti. Haz clic en el botón y descúbrelo todo.

Algunas advertencias al escoger un fondo de inversión

También queremos hacerte algunas advertencias importantes al elegir un fondo de inversión:

Cuidado con los fondos de fondos. Aunque el nombre puede parecer confuso, en realidad es bastante simple: estos fondos invierten tu dinero en otros fondos de inversión en lugar de hacerlo directamente en acciones, bonos u otros activos. El inconveniente principal es que pagas comisiones en dos niveles: tanto en el fondo de fondos como en los subfondos en los que este invierte, lo que aumenta los costes totales de tu inversión.

No te conformes con los fondos de tu banco. Sabemos que ir a tu banco a pedir que te recomienden fondos de inversión es lo más cómodo, pero no siempre es la opción más conveniente. Los bancos suelen cobrar comisiones más altas que los brókers online o los roboadvisors y, además, tienden a recomendar productos gestionados por ellos mismos. Estos pueden generar más ganancias para el banco, pero no siempre ofrecen las mejores rentabilidades para ti. Mejor compara sus fondos de inversión con otras opciones para asegurarte de obtener una inversión que se ajuste mejor a tus necesidades y objetivos.

Los fondos de inversión son ideales para inversiones a largo plazo, pero pueden no ser adecuados para hacer trading o aprovechar oportunidades del mercado. Las órdenes de compra y venta tardan en ejecutarse y se hacen al precio de cierre. Por ejemplo, si el S&P 500 cae un 5% en un día y quieres comprar para aprovechar el rebote, tu orden podría tardar dos o tres días en completarse. Para ese momento, el mercado podría haberse recuperado y perderías la oportunidad de comprar a un buen precio. Si tu objetivo es este tipo de estrategia, es mejor elegir ETFs.

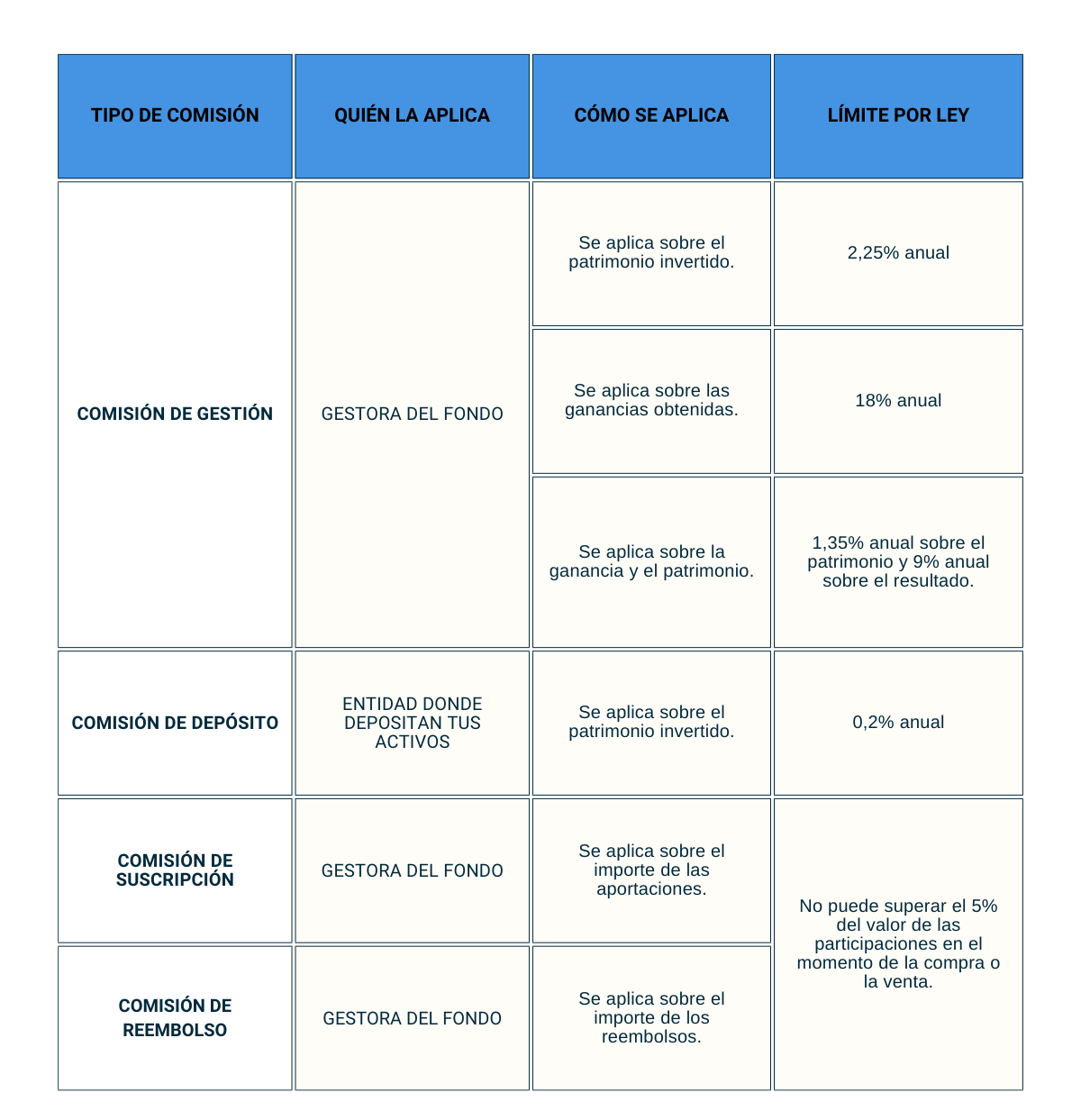

¿Qué comisiones puede cobrar un fondo de inversión?

En España, la ley regula las comisiones que pueden cobrar los fondos de inversión. A continuación, te mostramos los límites máximos permitidos, pero son bastante altos. Si un fondo te cobra el máximo, asegúrate de que sus rendimientos justifican esos costes. Si no es así, compara diferentes fondos para encontrar uno más barato.

¿Cómo invertir en un fondo de inversión?

Existen al menos dos maneras de invertir en fondos de inversión y la diferencia principal entre las dos opciones es que en una te encargas tú de seleccionar los fondos individualmente y en otra puedes invertir en carteras de fondos (un conjunto de fondos de inversión reunidos por un experto).

Bróker de inversión

Un bróker online es un intermediario que, a través de su plataforma digital, te permite comprar y vender activos como acciones, bonos, fondos de inversión y ETFs.

A diferencia de algunos brókers tradicionales, que pueden ofrecer asesoramiento a cambio de comisiones más altas, los brókers online no dan asesoramiento, por lo que debes tomar tus decisiones de inversión.

Aunque algunos brókers online son simples e intuitivos para principiantes, es importante tener una base sólida de conocimientos, ya que deberás saber exactamente en qué fondo invertir y buscarlo entre las opciones disponibles.

Roboadvisors

Un roboadvisor es un asesor de inversión automatizado que te sugiere carteras de fondos adaptadas a tu perfil de riesgo. Tú eliges la que mejor te convenga, y el roboadvisor gestiona la inversión por ti.

A diferencia de un bróker, el roboadvisor ofrece asesoramiento, aunque no es completamente personalizado: solo evalúa tu perfil de riesgo a través de un test MiFid y te recomienda opciones que se ajusten a él.

Muchos principiantes eligen los roboadvisors para entender cómo funcionan los productos. Una vez comprendidas las cuestiones básicas, traspasan sus fondos a un bróker para escoger los nuevos fondos de inversión de manera individual.

¿Cómo leer el nombre de un fondo de inversión?

Si dedicas unos minutos a leer el nombre del fondo de inversión en el que quieres invertir, sabrás que este da muchas pistas respecto de su composición. Para entenderlo, tomemos un ejemplo:

Fidelity S&P 500 Index Fund P-ACC-EUR

Fidelity: es la gestora del fondo. También podría ser Amundi o un banco como MyInvestor.

S&P 500 Index Fund: el fondo sigue el índice S&P 500, lo que significa que invierte en las 500 empresas más grandes de EE.UU.

P: indica que es una clase de fondo con comisiones bajas. También podría decir R, que es una clase de fondo más cara.

ACC: significa que el fondo reinvierte los dividendos o intereses en lugar de pagarlos, aumentando así el valor de tu inversión. Si dijera "D" o "Dist" representaría que los distribuye en tu cuenta en lugar de reinvertirlos.

EUR: es la divisa en la que se realiza la inversión, en este caso, euros; aunque también podría ser dólares, por ejemplo.

¿Qué es la ficha de datos fundamentales?

Otro punto importante a tener en cuenta antes de escoger un fondo consiste en leer el documento de datos fundamentales para el inversor (DFI). Este incluye toda la información que necesitas conocer antes de invertir para tomar una decisión con criterio. Las comercializadoras de fondos están obligadas a entregar este documento, que tiene una extensión máxima de dos o tres páginas e incluye los siguientes apartados:

Datos para identificar el fondo:

- Nombre. Te da una pista de las características del fondo en el que vas a invertir

- Código ISIN

- Código de registro en la Comisión Nacional del Mercado de Valores (CNMV)

- Información sobre la gestora

- Patrimonio del fondo. Te da una idea de cuánta gente invierte en él, así te aseguras de que no eres el único interesado.

Política de inversión:

- Qué tipo de fondo es, según el territorio y según el riesgo (Fondo de Renta Fija/Fondo de Renta Variable/Fondo Mixto)

- Cuál es el índice de referencia (benchmark)

- En qué tipo de activos invierte

Nivel de riesgo: indicador del riesgo del fondo expresado en una escala del 1 al 7 (1 menor riesgo, 7 más riesgo)

Comisiones: en este apartado se detallan todos los costes asociados a la inversión en el fondo que tendrás que asumir. Esto incluye la comisión por suscripción, que pagas al ingresar al fondo, la comisión de reembolso, que se cobra al retirar tu inversión, y la comisión de gestión, que es un porcentaje anual sobre el valor de tu inversión, destinado a cubrir los costes de administración del fondo.

Información adicional: datos sobre la entidad depositaria e información sobre la inversión mínima

Si eres principiante, es normal que la ficha de información del fondo te parezca abrumadora al principio. No te preocupes; enfócate en entender lo esencial, como el tipo de fondo, su estrategia de inversión y las comisiones asociadas. Si tienes alguna duda, déjanos tu pregunta en el foro.

¿Puedes perder dinero si inviertes en un fondo de inversión?

Sí, es posible perder dinero al invertir en un fondo de inversión, tanto en renta fija como en renta variable.

Fondos de renta fija. Aunque suelen considerarse más seguros, el valor de los bonos puede caer si suben los tipos de interés o si la entidad emisora tiene problemas financieros, lo que podría hacerte perder parte de tu inversión.

Fondos de renta variable. El riesgo es mayor, ya que invierten en acciones. Si los mercados bajan o las empresas en las que invierte el fondo no tienen buenos resultados, el valor de tu inversión puede disminuir.

Existe otro riesgo adicional: la quiebra de la entidad con la que inviertes. En este caso, los brókers y roboadvisors suelen estar cubiertos por un fondo de garantía europeo. Este fondo protege tu dinero hasta 20.000 euros o 100.000 euros, dependiendo del país donde esté registrado el intermediario. Sin embargo, esta protección solo aplica en caso de quiebra o insolvencia, y no cubre las pérdidas derivadas de los movimientos del mercado.

¿Cómo tributan los fondos de inversión en España?

Otro punto importante que debes conocer sobre los fondos de inversión en España es su ventaja fiscal: no tendrás que pagar impuestos por las ganancias obtenidas hasta que vendas tus participaciones. Si decides cambiar de fondo, puedes realizar un traspaso (trasladar tu dinero de un fondo a otro) sin pagar impuestos por esta operación.

Esto te permite seguir rentabilizando tus ganancias hasta que decidas retirar completamente tu inversión. Sin embargo, existen matices y requisitos. Para más información, haz clic en el siguiente botón.