¿Qué es un roboadvisor? Todo lo que necesitas saber para empezar a invertir

¿Quieres empezar a invertir pero no sabes cómo dar el primer paso? Los roboadvisors pueden ser tu mejor aliado, ya que ofrecen asesoría financiera automatizada, accesible y más económica que la de un asesor tradicional. Descubre cómo funcionan y de qué manera pueden simplificar tu camino hacia la inversión.

La información que encontrarás en esta página no constituye asesoramiento de inversión ni recomendación. Deberás tomar tus decisiones de manera independiente y teniendo en cuenta tus circunstancias personales. Ten presente, además, que invertir conlleva riesgos y no garantiza recuperar lo invertido.

¿Qué es un roboadvisor?

Un roboadvisor es un asesor de inversión automatizado. ¿Y qué significa esto? Imagina que quieres explorar una ciudad nueva, pero no sabes por dónde empezar. Puedes contratar por tu cuenta a un guía turístico, lo cual puede ser costoso, o puedes usar una aplicación que te sugiera rutas y sitios según tus intereses, además de reservar los pasajes y sacar los tickets para todas las atracciones.

Un roboadvisor es como esa aplicación, pero en lugar de guiarte en tu viaje, te ayuda a invertir tu dinero. En la práctica, un grupo de expertos diseña diversas carteras de inversión adaptadas a diferentes niveles de riesgo. Cuando ingresas a la plataforma, te hacen algunas preguntas para evaluar tu perfil de inversor. Basándose en tus respuestas, el roboadvisor te sugiere algunas de esas carteras de fondos de inversión y ETFs, como si la aplicación de viajes te recomendara rutas de turismo.

El roboadvisor se encarga, además, de comprar las participaciones, al igual que tu agente de viajes reserva los tickets. Y aunque los expertos sean los creadores de las carteras, la ejecución de las inversiones está a cargo de un "robot", de ahí el nombre de roboadvisor.

¿Qué los diferencia de un asesor tradicional?

Ahora bien, hemos definido a los roboadvisors como asesores financieros automatizados, pero existen una serie de diferencias entre ellos y los asesores tradicionales, como podría ser el de tu banco:

Asesor tradicional | Roboadvisor | ||

|---|---|---|---|

Inversión mínima | La inversión mínima suele ser alta, de en torno a los 20.000 euros. | La inversión mínima es desde 50 euros, aunque depende de cada roboadvisor. | |

Comisiones | Las comisiones se sitúan alrededor del 1,5% de tu patrimonio invertido cada año, debido a la gestión activa. | Las comisiones son más bajas, en torno al 0,5% de tu patrimonio invertido cada año. | |

Transparencia |

| Información clara sobre comisiones y rendimientos, publicada en la web del roboadvisor. Las carteras se crean de forma automatizada, en función de su rendimiento pasado y esperado. | |

Personalización | Las carteras se personalizan a medida según tus necesidades y preferencias. Con un asesor financiero tradicional, puedes, por ejemplo, elegir los países y productos donde invertir. Tienes la flexibilidad de adaptar la cartera exactamente a tus deseos y objetivos de inversión. | La principal desventaja de los roboadvisors es que solo puedes elegir entre las carteras predefinidas, sin opción de personalizarlas a tu medida. Por ejemplo, si una cartera incluye inversiones en Japón y prefieres no invertir allí, no puedes retirar esa inversión específica. Tienes que invertir en la cartera completa o no invertir en absoluto. | |

Asesoramiento | Tienes un asesor específico para ti, que diseñará las carteras en función de sus conocimientos y filosofía de inversión. | Tienes un comité de asesores trabajando para ti, que diseñarán las carteras para adaptarlas a los distintos niveles de riesgo. |

Ventajas e inconvenientes de los roboadvisors

Ventajas

Asesoramiento. Cuentan con un comité reconocido de especialistas en inversión que idean las carteras, las monitorizan y rebalancean.

Bajas comisiones. Gracias a que invierten en fondos indexados y a la automatización del proceso, las comisiones son más bajas.

Diversificación. Con un roboadvisor, tu dinero está repartido en fondos de todo el mundo.

Inversión mínima. Puedes invertir en un roboadvisor entre 50 y 1.000 euros. Una cantidad muy baja.

Seguridad. Los roboadvisors están regulados por la Comisión Nacional del Mercado de Valores (CNMV).

Transparencia. Proporcionan información clara sobre las inversiones que realizan en tu nombre.

Adaptabilidad. Puedes ajustar tus inversiones según tus cambios de situación financiera, objetivos o tolerancia al riesgo.

Acompañamiento. Contar con un equipo de expertos financieros puede darte más tranquilidad que si estuvieras invirtiendo por tu cuenta.

Desventajas

Falta de personalización avanzada. Estos gestores no ofrecen el mismo nivel de personalización que un asesor financiero tradicional.

Opciones de inversión limitadas. La mayoría de los roboadvisors trabajan con una selección predefinida de fondos indexados o ETFs.

Menor interacción humana. Con un roboadvisor no puedes llamar para discutir la estrategia, resolver una duda o recibir consejos emocionales durante momentos de volatilidad.

Impacto limitado en mercados muy volátiles. Un asesor humano podría intervenir rápidamente.

Costes y comisiones de los roboadvisors: cuánto pagarás

La comisión que “ves” en la web del roboadvisor rara vez es el coste total. Para saber cuánto pagarás de verdad debes sumar cuatro costes:

Gestión: es lo que cobra el roboadvisor por diseñar, automatizar y rebalancear tu cartera. Suele estar en un rango aproximado de 0,25%–0,65% anual sobre patrimonio (según importes y servicios).

Custodia / depositaría: puede ser 0%–0,30% anual. Algunos la incluyen dentro de gestión; otros la desglosan aparte.

Coste de los productos (TER): si la cartera usa fondos indexados, el TER típico ronda 0,05%–0,30%. En ETFs suele ser parecido, pero añade posibles costes de compraventa y tipo de cambio si cotizan en otra divisa.

Otros: gastos operativos residuales (muy bajos) y, en ETFs, la diferencia entre compra y venta; no es una comisión explícita, pero afecta al precio de ejecución.

Mínimos, aportaciones periódicas y retiradas

Mínimos de entrada

Cada roboadvisor fija un importe mínimo para abrir cartera. En España verás desde 0–1.000 euros para empezar (algunos piden más en carteras avanzadas). Si vas a probar el servicio, busca mínimos bajos y que permitan aportar después sin fricciones.

Aportaciones periódicas

La mayoría permite domiciliar aportaciones mensuales (o bimestrales/trimestrales) desde importes muy bajos (p. ej., 50–100 €; en algunos, menos).

Retiradas (liquidez y plazos)

En carteras de fondos, las retiradas son sin penalización y suelen liquidarse en 2 o 3 días hábiles (algunas entidades tardan un poco más por procesos internos). En ETFs, el plazo típico es de 2 días desde la venta. No hay “comisiones de salida”.

¿Cuáles son los mejores roboadvisors de España?

Ahora te preguntarás cuáles son los mejores roboadvisors de España. Para que conozcas sus características, te presentamos nuestro ranking de roboadvisors independientes destacados. Si quieres ver la lista completa o explorar más a fondo sus rentabilidades, comisiones y demás características, puedes encontrar un análisis completo de los expertos de HelpMyCash en esta página: Mejores roboadvisors.

¿En qué inviertes si lo haces con un roboadvisor?

Otro punto a tener en cuenta es en qué productos invierte un roboadvisor. Si bien te hemos adelantado algo, debes saber que varía según el asesor automatizado. Pero generalmente invierten en fondos de inversión o ETFs que replican índices populares, como el S&P 500. Además, su cartera está diversificada a nivel global: aunque la mayor parte de la inversión se concentra en Estados Unidos y Europa, también incluyen inversiones en Japón y otros mercados emergentes.

Ejemplo de cartera de un asesor automatizado

Para ayudarte a comprender mejor cómo funciona la inversión a través de un roboadvisor, desde HelpMyCash hemos decidido detallar la composición de tres tipos de carteras: alta, media y baja en riesgo.

Ejemplo cartera de riesgo alto

Una cartera de alto riesgo incluye inversiones en fondos de acciones globales. Aunque implica riesgos debido a las fluctuaciones en los precios de las acciones, se caracteriza por una alta diversificación.

En este caso específico, se invierte en seis fondos distintos que a su vez poseen acciones variadas en mercados globales como Estados Unidos, Europa o Japón, entre otros.

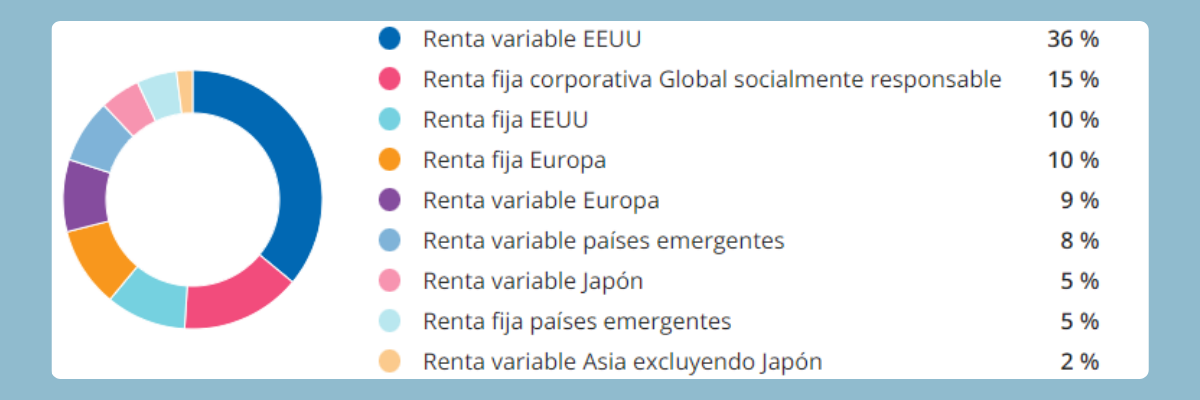

Ejemplo cartera de riesgo medio

Una cartera de riesgo medio incluye inversiones en fondos de acciones globales y en bonos, tanto corporativos como del Estado. También se caracteriza por una alta diversificación.

En este caso específico, se invierte en nueve fondos distintos que a su vez poseen acciones y bonos variados en mercados globales como Estados Unidos, Europa o Japón, entre otros.

Ejemplo cartera de riesgo bajo

Una cartera de riesgo bajo incluye inversiones en fondos de bonos, tanto corporativos como del Estado. No obstante, para optimizar la rentabilidad de la cartera, también suelen invertir una pequeña proporción en renta variable.

En este caso específico, se invierte en ocho fondos distintos que a su vez poseen bonos variados en mercados globales como Estados Unidos, Europa o Japón, entre otros. Un 13% está invertido en acciones de diferentes países.

¿Cómo empezar a invertir con un roboadvisor paso a paso?

Ahora que conoces todas sus características, toca saber cómo puedes invertir a través de un roboadvisor. En lugar de reunirte en persona con un asesor, simplemente sigues estos pasos:

-

Elige la plataforma. Desde la web o tu móvil, puedes acceder a la plataforma de un roboadvisor, como InBestMe, Finizens o Mintos.

-

Abrir una cuenta de inversión. Una vez en la plataforma, tendrás que abrir una cuenta, algunas de ellas remuneradas y sin comisiones, para comenzar a operar.

-

Evaluación del perfil de riesgo. Luego tienes que responder una serie de preguntas diseñadas para determinar tus objetivos y tu perfil de riesgo, es decir, cuánto riesgo estás dispuesto a asumir con tus inversiones: bajo, medio o alto. Para más detalles sobre este cuestionario, puedes visitar nuestra página sobre el Test MiFid.

-

Presentación de carteras. Basado en tu perfil de riesgo y objetivos, el roboadvisor te presentará varias de las carteras de inversión diseñadas por sus expertos.

-

Selección e inversión. A continuación, tendrás que escoger las carteras que te interesan y puedes empezar a invertir. Cuando decimos "empezar a invertir", en la práctica, es algo tan simple como hacer una transferencia bancaria o un simple clic desde tu cuenta. El roboadvisor se encargará de comprar las participaciones en los fondos. Y si quieres, puedes repetir esta acción haciendo aportaciones periódicas o incluso programando transferencias automáticas.

-

Rebalanceo anual. Al menos una vez al año, los expertos revisan tu cartera de inversión para asegurarse de que se mantenga alineada con tus objetivos y perfil de riesgo. Si la composición se ha desajustado debido a variaciones en el mercado, realizarán ajustes vendiendo y comprando activos para restablecer el equilibrio original. Pero tú no tienes que encargarte de nada.

¿Es un roboadvisor adecuado para ti?

Los roboadvisors son una opción excelente para los inversores que buscan una forma sencilla y rentable de invertir sin tener que interactuar con un asesor financiero tradicional. Son ideales para aquellos que desean una gestión pasiva y no tienen el tiempo o el conocimiento para gestionar sus inversiones de manera activa.

¿Quiénes deberían usar un roboadvisor?

-

Principiantes: si no tienes experiencia previa en inversiones, un roboadvisor puede ser la forma más sencilla de empezar.

-

Inversores a largo plazo: si estás buscando un ahorro a largo plazo y no necesitas acceso inmediato a tus fondos, los roboadvisors son una excelente opción.

-

Inversores que buscan simplicidad: si prefieres una gestión pasiva sin tener que tomar decisiones constantes sobre tu dinero, un roboadvisor es adecuado para ti.

¿Quiénes no deberían usar un roboadvisor?

-

Inversores que buscan alta personalización: si necesitas un plan de inversión adaptado de manera precisa a tu situación financiera personal, un asesor financiero tradicional podría ser más adecuado.

-

Inversores que necesitan control completo: si prefieres tener control total sobre tus decisiones de inversión, un roboadvisor puede no ser suficiente para ti.

¿Es seguro invertir a través de un asesor automatizado?

Otra pregunta que nos hacéis a menudo es si los roboadvisors son seguros. La respuesta es que sí. En España, los roboadvisor están regulados por la Comisión Nacional del Mercado de Valores (CNMV). Al registrarse en la CNMV, el roboadvisor obtiene una ficha de servicios de inversión, que puede ser según el caso:

- Como Agencia de Valores (AV)

- Gestor de carteras si solo va a gestionar la cartera de inversión

- Como Empresa de Asesoramiento Financiero EAF o EAFI

No obstante, siempre debes estar atento a las empresas no reguladas que intentan aprovecharse. Por ello, para tener un extra de seguridad, siempre es conveniente comprobar en la CNMV que la empresa a la que quieres acudir esté debidamente registrada.

Además, debes tener en cuenta que el hecho de que sea seguro no significa que no puedas perder dinero. Como sabrás, la inversión siempre conlleva un riesgo y los roboadvisors no son la excepción.

¿Cómo tributan las ganancias de un roboadvisor?

Para terminar, debes saber cómo tributan las ganancias de los roboadvisors y esto depende de los productos que tengas contratados, ya que no todos se declaran de la misma manera. Es decir, los impuestos de los roboadvisor son los propios de los productos que componen la cartera contratada.

Las ganancias de un fondo de inversión realizadas a través de un robo advisor deben declararse a Hacienda, pero solo cuando vendas tus participaciones en los fondos de inversión o cobres dividendos, por lo que durante el tiempo que tengas el dinero invertido no tendrás que tributar. Puedes incluso traspasar tu dinero de un fondo de inversión a otro y no tendrás que pagar impuestos en el proceso.

Ahora bien, en el momento de la venta, tendrás que aplicar los tipos impositivos correspondientes a las rentas obtenidas, que cuentan como rentas del ahorro y cuyo gravamen se calcula por tramos:

- Para ganancias de hasta 6.000 euros es un 19%.

- Para ganancias de 6.000 a 50.000 euros es un 21%.

- Para ganancias de 50.000 a 200.000 euros es un 23%.

- Para ganancias de 200.000 euros a 299.000 euros es un 27%.

- Para ganancias de más de 300.000 euros es un 30%.

Más información sobre tributación de los fondos de inversión.

Como te hemos explicado, los ETFs son una mezcla entre un fondo de inversión y una acción. Sin embargo, su comportamiento es el de un valor que cotiza en bolsa a tiempo real y permite comprar y vender participaciones de acciones en cualquier momento.

Si bien un fondo de inversión puede traspasarse sin pagar impuestos, en el caso de los ETFs no es así. Se tiene que pagar impuestos cada vez que se venda una participación de la acción, aunque se compre otra inmediatamente.

Otras opciones para empezar a invertir tu dinero

Si el roboadvisor no cubre todas tus necesidades, puedes abrir una cuenta con un bróker de inversión como Trade Republic o un banco de inversión como MyInvestor. Allí podrás elegir los fondos, ETFs, acciones o bonos que te interesen y crear tu propia cartera. Esta opción es un poco más arriesgada, especialmente si eres principiante, pero empezar con poco dinero te permitirá aprender gradualmente cómo funcionan los mercados.

- Cuenta de inversión

- Comisiones muy bajas: solo 1 euro por operación.

- Más de 9.500 acciones y 2.000 ETFs disponibles.

- Invierte en bonos, acciones fraccionadas, criptomonedas y más.

- Planes de inversión sin comisiones de compraventa.